Aucun investissement n’est garanti sans risques. Chaque investissement comporte des risques spécifiques (fluctuations des marchés financiers, risque de change, risque de liquidité, risque de perte en capital partielle ou totale, risques liés au marché immobilier – liste non exhaustive). Chaque investissement a une durée de détention recommandée ; l’attention de l’investisseur est attirée sur le fait de bien vérifier l’adéquation de cette durée avec ses objectifs et sa situation. Le traitement fiscal dépend de la situation individuelle de chaque client et est susceptible d'être modifié ultérieurement. Les avantages fiscaux ne doivent pas constituer la seule motivation d’un investissement. Les performances passées ne préjugent pas des performances futures.

Un contrat souple et performant

Accessible à partir de

Versement trimestriel

Frais d'entrée / Sortie

Frais d'arbitrage

Jusqu'à

net annuel

Assurance-vie :

Comparez Simulez Souscrivez

-

- Nom

- Assureur

- UC

- Ticket d'entrée

- Frais d'entrée

- Frais de gestion UC

- Score

-

- SelenciaAssureur

- 808

- 1 500 €Ticket d'entrée

- Aucun

- 1,00 %Frais de gestion

-

17,70 / 20Note expert

-

- Corum amAssureur

- 11

- 50 €Ticket d'entrée

- Aucun

- 0,00 %Frais de gestion

-

17,60 / 20Note expert

-

- SpiricaAssureur

- 1 053

- 500 €Ticket d'entrée

- Aucun

- 0,50 %Frais de gestion

-

17,60 / 20Note expert

-

- Assurance epargne pensionAssureur

- 793

- 5 000 €Ticket d'entrée

- Aucun

- 0,00 %Frais de gestion

-

17,30 / 20Note expert

-

- SwisslifeAssureur

- 720

- 3 000 €Ticket d'entrée

- Aucun

- 0,00 %Frais de gestion

-

16,70 / 20Note expert

-

- SpiricaAssureur

- 656

- 500 €Ticket d'entrée

- Aucun

- 0,50 %Frais de gestion

-

16,30 / 20Note expert

-

- SpiricaAssureur

- 621

- 1 000 €Ticket d'entrée

- Aucun

- 0,70 %Frais de gestion

-

15,90 / 20Note expert

-

- Abeille assurancesAssureur

- 266

- 50 €Ticket d'entrée

- Aucun

- 1,00 %Frais de gestion

-

15,80 / 20Note expert

-

- SwisslifeAssureur

- 830

- 3 000 €Ticket d'entrée

- Aucun

- 0,00 %Frais de gestion

-

15,70 / 20Note expert

-

- SuravenirAssureur

- 300

- 10 000 €Ticket d'entrée

- Aucun

- 0,00 %Frais de gestion

-

15,50 / 20Note expert

-

- SpiricaAssureur

- 533

- 500 €Ticket d'entrée

- Aucun

- 0,50 %Frais de gestion

-

15,50 / 20Note expert

-

- Oradea vieAssureur

- 410

- 1 200 €Ticket d'entrée

- Aucun

- 0,84 %Frais de gestion

-

15,40 / 20Note expert

-

- SpiricaAssureur

- 603

- 1 000 €Ticket d'entrée

- Aucun

- 0,00 %Frais de gestion

-

15,10 / 20Note expert

-

- SwisslifeAssureur

- 658

- 0 €Ticket d'entrée

- Aucun

- 0,00 %Frais de gestion

-

14,70 / 20Note expert

-

- Apicil assurancesAssureur

- 554

- 1 000 €Ticket d'entrée

- Aucun

- 2,00 %Frais de gestion

-

14,60 / 20Note expert

-

- Oradea vieAssureur

- 431

- 1 200 €Ticket d'entrée

- Aucun

- 1,00 %Frais de gestion

-

14,40 / 20Note expert

-

- SpiricaAssureur

- 723

- 1 000 €Ticket d'entrée

- Aucun

- 1,00 %Frais de gestion

-

14,30 / 20Note expert

-

- Bred (banque populaire)Assureur

- 55

- 3 500 €Ticket d'entrée

- Aucun

- 1,00 %Frais de gestion

-

14,20 / 20Note expert

-

- SpiricaAssureur

- 912

- 7 500 €Ticket d'entrée

- Aucun

- 1,00 %Frais de gestion

-

14,20 / 20Note expert

-

- Assurance epargne pensionAssureur

- 500

- 1 500 €Ticket d'entrée

- Aucun

- 0,00 %Frais de gestion

-

13,80 / 20Note expert

-

- Oradea vieAssureur

- 217

- 1 000 €Ticket d'entrée

- Aucun

- 0,60 %Frais de gestion

-

13,60 / 20Note expert

-

- SwisslifeAssureur

- 980

- 100 €Ticket d'entrée

- Aucun

- 0,60 %Frais de gestion

-

13,40 / 20Note expert

-

- SelenciaAssureur

- 738

- 1 500 €Ticket d'entrée

- Aucun

- 0,80 %Frais de gestion

-

13,10 / 20Note expert

-

- Generali vieAssureur

- 1 250

- 5 000 €Ticket d'entrée

- Aucun

- 1,00 %Frais de gestion

-

13,10 / 20Note expert

-

- SpiricaAssureur

- 608

- 500 €Ticket d'entrée

- Aucun

- 1,00 %Frais de gestion

-

13,10 / 20Note expert

-

- SuravenirAssureur

- 1 167

- 500 €Ticket d'entrée

- Aucun

- 1,08 %Frais de gestion

-

12,80 / 20Note expert

-

- Oradea vieAssureur

- 520

- 50 000 €Ticket d'entrée

- Aucun

- 0,96 %Frais de gestion

-

12,80 / 20Note expert

-

- Oradea vieAssureur

- 240

- 50 000 €Ticket d'entrée

- Aucun

- 0,72 %Frais de gestion

-

12,40 / 20Note expert

-

- La mondiale europartnerAssureur

- 31

- 100 000 €Ticket d'entrée

- Aucun

- 1,00 %Frais de gestion

-

12,20 / 20Note expert

-

- Assureur

- 1 005

- 25 000 €Ticket d'entrée

- Aucun

- 1,00 %Frais de gestion

-

12,00 / 20Note expert

-

- SuravenirAssureur

- 340

- 100 €Ticket d'entrée

- Aucun

- 0,75 %Frais de gestion

-

11,80 / 20Note expert

-

- Cardif assurance vieAssureur

- 1 364

- 50 000 €Ticket d'entrée

- Aucun

- 1,00 %Frais de gestion

-

11,60 / 20Note expert

-

- Cnp luxembourgAssureur

- 0

- 250 000 €Ticket d'entrée

- 1,00%

- 1,00 %Frais de gestion

-

11,10 / 20Note expert

-

- SwisslifeAssureur

- 1 096

- 25 000 €Ticket d'entrée

- Aucun

- 0,00 %Frais de gestion

-

11,00 / 20Note expert

-

- SwisslifeAssureur

- 570

- 3 000 €Ticket d'entrée

- Aucun

- 0,00 %Frais de gestion

-

11,00 / 20Note expert

-

- SpiricaAssureur

- 529

- 1 000 €Ticket d'entrée

- Aucun

- 1,00 %Frais de gestion

-

10,60 / 20Note expert

-

- SpiricaAssureur

- 189

- 10 000 €Ticket d'entrée

- 2,00%

- 1,80 %Frais de gestion

-

9,80 / 20Note expert

-

- Cnp assurancesAssureur

- 314

- 250 000 €Ticket d'entrée

- Aucun

- 1,80 %Frais de gestion

-

9,80 / 20Note expert

-

- SuravenirAssureur

- 248

- 20 000 €Ticket d'entrée

- 2,00%

- 0,90 %Frais de gestion

-

9,60 / 20Note expert

-

- SuravenirAssureur

- 1 128

- 25 000 €Ticket d'entrée

- 2,00%

- 0,80 %Frais de gestion

-

9,60 / 20Note expert

-

- Assureur

- 255

- 10 000 €Ticket d'entrée

- 4,00%

- 0,96 %Frais de gestion

-

9,60 / 20Note expert

-

- Generali vieAssureur

- 1 322

- 5 000 €Ticket d'entrée

- 4,50%

- 1,00 %Frais de gestion

-

9,50 / 20Note expert

-

- Assureur

- 347

- 3 000 €Ticket d'entrée

- 5,00%

- 1,00 %Frais de gestion

-

9,40 / 20Note expert

-

- PredicaAssureur

- 186

- 5 000 €Ticket d'entrée

- 2,50%

- 0,96 %Frais de gestion

-

9,30 / 20Note expert

-

- Mondiale partenaire (la)Assureur

- 281

- 10 000 €Ticket d'entrée

- 3,00%

- 1,00 %Frais de gestion

-

9,00 / 20Note expert

-

- SuravenirAssureur

- 167

- 100 000 €Ticket d'entrée

- 2,00%

- 0,80 %Frais de gestion

-

9,00 / 20Note expert

-

- SogecapAssureur

- 72

- 150 000 €Ticket d'entrée

- 2,50%

- 0,84 %Frais de gestion

-

8,20 / 20Note expert

-

- Oradea vieAssureur

- 302

- 10 000 €Ticket d'entrée

- 4,00%

- 0,98 %Frais de gestion

-

7,90 / 20Note expert

-

- Oradea vieAssureur

- 297

- 10 000 €Ticket d'entrée

- 4,00%

- 1,00 %Frais de gestion

-

7,90 / 20Note expert

-

- Generali vieAssureur

- 592

- 30 000 €Ticket d'entrée

- 4,50%

- 0,96 %Frais de gestion

-

7,80 / 20Note expert

-

- Generali vieAssureur

- 564

- 20 000 €Ticket d'entrée

- 4,50%

- 1,00 %Frais de gestion

-

7,80 / 20Note expert

-

- La mondiale europartnerAssureur

- 316

- 7 500 €Ticket d'entrée

- 4,50%

- 1,00 %Frais de gestion

-

7,30 / 20Note expert

-

- Bpce vieAssureur

- 193

- 1 500 €Ticket d'entrée

- 1,50%

- 0,80 %Frais de gestion

-

7,30 / 20Note expert

-

- Acmn vieAssureur

- 166

- 8 000 €Ticket d'entrée

- 5,00%

- 0,90 %Frais de gestion

-

7,00 / 20Note expert

-

- SwisslifeAssureur

- 114

- 60 000 €Ticket d'entrée

- Aucun

- 0,00 %Frais de gestion

-

6,90 / 20Note expert

Découvrez les contrats

d’assurance-vie du marché.

Comparez votre contrat

à celui d’Euodia Vie.

Assurance-vie : principe et modalités

Le fonctionnement de l’assurance-vie est simple : il s'agit d'une enveloppe dans laquelle vous pouvez effectuer des versements ponctuels ou programmés. En contrepartie, l’assureur s’engage, en cas de décès, à verser l’intégralité du capital ou une rente aux bénéficiaires.

Cet investissement est souvent assimilé à un placement « couteau-suisse » : il permet en effet de répondre à de nombreuses problématiques patrimoniales. Notamment :

- Développer son capital et financer des projets à moyen/ long terme

- Préparer sa retraite

- Transmettre son patrimoine aux héritiers et les protéger

Par ailleurs, vous pouvez souscrire à autant de contrats d’assurance-vie que vous le souhaitez.

Pour vous aider dans votre choix, rendez-vous sur lesmeilleures assurance-vie !

Trois acteurs participant à la vie du contrat :

LE SOUSCRIPTEUR

Le souscripteur souscrit à l’assurance-vie. Il alimente le contrat avec des versements :

- Ponctuels / Libres,

- Réguliers / Programmés.

Il est le seul à avoir la possibilité de réaliser des actions sur le contrat au cours de sa durée (arbitrage, rachat, demande d’avance).

En tant que souscripteur, il se charge également de désigner l’assuré ainsi que les bénéficiaires du contrat en cas de décès.

L’ASSURÉ

L’assuré est la personne physique sur laquelle repose le risque de décès. Cela signifie que le capital cumulé via le contrat d’assurance-vie se débloque à la mort de l’assuré. Généralement l’assuré et le souscripteur sont identiques, un contrat d’assurance-vie étant généralement ouvert pour soi-même.

Mais il est également possible de souscrire un contrat pour une autre personne.

LE OU LES BÉNÉFICIAIRE(S)

Le bénéficiaire est celui qui reçoit les capitaux au moment du décès de l’assuré. Cette personne peut être une personne physique (majeur capable ou mineur) ou une personne morale. Elle perçoit les capitaux soit par un versement unique, soit sous la forme d’une rente.

Plusieurs types de gestion sont possibles suivant votre profil de risque (prudent, équilibré, dynamique) et vos connaissances.

GESTION SOUS MANDAT / PILOTÉE

En choisissant la gestion pilotée, vous déléguez tout ou partie de la gérance de votre contrat à une société de gestion. Cette société choisit les supports d’investissements correspondant à votre profil de risque. Elle se charge également de réaliser les arbitrages qui lui sembleront opportuns au moment voulu.

GESTION LIBRE

Concernant les contrats multisupports, vous avez la possibilité d’opter pour la gestion libre. Cela signifie que vous constituez vous même votre allocation en choisissant les supports en Fonds en Euros ou Unités de Comptes (UC) qui constitueront votre portefeuille.

Pour vous aider dans la gestion de vos allocations, consultez nos conseillers EUODIA ainsi que notre Responsable Asset : ils vous proposeront les meilleures simulations en adéquation avec votre profil.

FONDS EN EUROS

Le Fonds en Euros est le support financier connu des français puisqu’il est 100% garanti. En choisissant le Fonds en Euros, vous ne risquez pas de perte en capital. Ce support d’investissement correspond à un profil prudent ! En plus de la garantie en capital, vos fonds restent disponibles. Vous n’avez pas de blocage et pouvez effectuer un rachat de votre contrat quand vous le souhaitez. Ce fonds se compose principalement d’obligations d’Etat (attention à la garantie brute ou nette de frais de gestion).

Les Fonds en Euros révèlent néanmoins un certain inconvénient : leur faible rendement.

Comme vous pouvez le voir ci-dessous, le taux de rémunération des Fonds en Euros baisse d’année en année.

UNITÉS DE COMPTE

Contrairement au Fonds en Euros, votre capital initial n’est pas garanti lorsque vous investissez sur des Unités de Comptes. Mais en contrepartie, le potentiel de rendement est plus important : si votre capital n’est pas garanti, il vous rapportera davantage !

Étant donné que vous acceptez de prendre un risque plus grand, vous êtes généralement mieux récompensé.

Pour composer votre allocation en Fonds Euros ou en Unités de Comptes, nous vous invitons à vous rapprocher de nos conseillers EUODIA: ils seront à même de vous orienter selon votre profil.

Avant d’ouvrir votre contrat d’assurance-vie, nous tenons à attirer votre attention sur les différents frais qui peuvent s’y appliquer et diminuer sa performance.

FRAIS D'ENTRÉE / VERSEMENTS

Des frais d’entrée sont prélevés à chaque fois que vous effectuez un versement sur un contrat d'assurance-vie, qu'il s'agisse du versement au moment de la souscription du contrat ou des versements en cours de vie du contrat. Ces frais peuvent atteindre un maximum de 5% mais sont le plus généralement revus à la baisse, et peuvent atteindre 1% voire moins selon les contrats.

FRAIS DE GESTION

Les frais de gestion sont des frais annuels calculés sur le montant du capital géré. Le pourcentage des frais varie en fonction des supports utilisés, s’il s’agit de :

- Fonds en Euros

- Unités de Comptes

Ces frais se situent généralement entre 0 et 1,2%.

FRAIS D'ARBITRAGES

Les frais d’arbitrages s’appliquent lorsque vous souhaitez modifier votre allocation, c'est-à-dire désinvestir un ou plusieurs fonds pour réinvestir dans d’autres fonds. Ces frais s’appliquent sous la forme d’un pourcentage du montant arbitré.

NB : Certains contrats offrent un ou plusieurs arbitrages par an, les frais d'arbitrage peuvent également varier s’il s’agit d’un arbitrage papier ou en ligne.

Pour plus d’informations, rendez-vous sur Assurance vie : les frais !

Voici plusieurs clauses bénéficiaires possibles d'un contrat assurance-vie :

CLAUSE STANDARD

« Mon conjoint, à défaut mes enfants nés ou à naître, par parts égales entre eux, vivants ou représentés, à défaut mes héritiers légaux selon les règles de la dévolution successorale »

Cette clause, dite classique, favorise le conjoint et à défaut les héritiers. Par exemple :

NB : Dans le cas de cette clause bénéficiaire, si l’un des enfants disparaît avant le souscripteur, le capital disponible au moment du décès du souscripteur sera réparti entre les membres vivants de la fratrie. Cela signifie que si cet enfant décédé avait lui-même des enfants, ces derniers ne feront pas partie des bénéficiaires au dénouement du contrat.

CLAUSE DÉMEMBRÉE

Tout comme un bien immobilier, un contrat d’assurance vie peut être démembré. L’avantage ? Vous pouvez transmettre la nue-propriété du capital à vos héritiers mais votre conjoint conserve la jouissance de celui-ci.

Le capital ainsi transmis ne rentrera pas dans la succession au décès du conjoint puisque déjà transmis. Par exemple :

Les avantages et contraintes du contrat d’assurance-vie

| Avantages d’un contrat d’assurance-vie |

|---|

SouplesseAvec l'assurance-vie vous accédez aux fonds euros, spécificité française qui vous permet de bénéficier d'une garantie en capital. Selon les contrats, vous avez également accés à plusieurs centaines d'unités de comptes. Vous versez à votre rythme, de manière ponctuelle ou programmée et sans limite. |

DisponibilitéVotre argent est disponible à tout moment via des rachats ( ponctuels ou programmés) ou des avances. |

TransmissionL'assurance-vie permet de transmettre son patrimoine de façon optimale grâce à sa fiscalité avantageuse, et plus particulièrement pour les versements avant 70 ans. |

| Contraintes d’un contrat d’assurance-vie |

|---|

Accès limitéLa liste des supports est limité par l'assureur. Vous avez uniquement accés à la liste des unités de comptes référencée par l'assureur. |

FiscalitéIl faut attendre 8 ans pour une optimisation de la fiscalité. Toutefois ceci est attenué par la mise en place du PFU pour les nouveaux contrats. |

DélaiIl faut compter un délai moyen de 3 semaines pour récupérer vos fonds |

Assurance-vie : Fiscalité

Depuis 2017, une nouvelle fiscalité plus avantageuse a été instaurée concernant les revenus de capitaux mobiliers.

« La loi de finances pour 2018 a réformé la fiscalité applicable aux revenus de capitaux mobiliers en instaurant un prélèvement forfaitaire unique (PFU) incluant à la fois prélèvements sociaux et impôt sur le revenu. L’objectif est de simplifier et d’alléger la fiscalité de l’épargne. » (Economie.gouv.fr)1.

Le PFU correspond à la Flat Tax en anglais. Celui-ci est donc fixé à 30% ce qui correspond à :

- 12,8% de PFU,

- 17,2% de prélèvements sociaux.

Ce PFU de 30% avantage donc les épargnants et investisseurs ayant une tranche marginale d’imposition élevée (TMI qui alourdit la fiscalité de leurs revenus mobiliers).

Mais le prélèvement forfaitaire unique reste une option, il n’est pas obligatoire. Si votre taux d’imposition est plus faible que 12,8%, vous pouvez réduire votre fiscalité en choisissant une imposition classique à l’impôt sur le revenu.

Nous avons donc actuellement deux régimes fiscaux en vigueur depuis la création du PFU :

- Une première fiscalité pour les versements réalisés avant l’arrivée du PFU,

- Une deuxième fiscalité pour les versements réalisés après l’arrivée du PFU.

GAINS ISSUS DE VERSEMENTS EFFECTUÉS AVANT LE 27 SEPTEMBRE 2017

La fiscalité appliquée dépend du nombre d’années de détention du contrat au moment du rachat.

Contrat de moins de 4 ans

Dans ce cas, le taux global d'imposition est de 52,2%.

- PFL de 35%

- Prélèvements sociaux (PS) de 17,2%.

Contrat de 4 à 8 ans

Dans ce cas, le taux global d'imposition est de 22,2%.

- PFL de 15%

- Des prélèvements sociaux de 17,2%.

Contrats de plus de 8 ans

Après 8 ans de détention, l’administration fiscale vous octroie un abattement annuel dans la limite de :

- 4 600€ pour un célibataire,

- 9 200€ pour un couple.

Si vous souhaitez effectuer un rachat supérieur à cet abattement, vous devrez vous acquitter d’une imposition de 24,7% sur la partie excédentaire de l’abattement.

- 7,5% de PFL,

- 17,2% de prélèvements sociaux (PS).

GAINS ISSUS DE VERSEMENTS EFFECTUÉS APRÈS LE 27 SEPTEMBRE 2017

En ce qui concerne les gains issus de versements effectués après cette date, la fiscalité a été simplifiée avec l’arrivée du PFU.

Contrat de moins de 8 ans

Pour les contrats de moins de 8 ans, le PFU sera alors appliqué avant et après 8 ans. Vous serez donc assujetti à une taxe forfaitaire de 30%.

- 12,8% d’impôts sur le revenu

- 17,2% de prélèvements sociaux.

Contrat de plus de 8 ans

Pour les contrats de plus de 8 ans, vous bénéficiez d’un abattement suivant le plafond fixé par votre situation matrimoniale (4 600€ pour un célibataire ou 9 200€ pour un couple).

Deux fiscalités ont été créées suivant les montants initialement versés.

Pour des gains issus de versements inférieurs à 150 000€, la fiscalité sera de 24,7% :

- 7,5% d’impôts sur le revenu

- 12,8% de prélèvements sociaux.

Pour les gains issus de versements supérieurs à 150 000€, le taux appliqué sera celui du PFU (30%) + prélèvements sociaux.

Une rente viagère permet à l’investisseur de créer des compléments de revenus à la retraite. Le capital disponible dans l’assurance-vie est reversé périodiquement à l’investisseur jusqu’à l’aliénation totale du capital.

Le montant de la rente est donc fixé par l’assureur en fonction du montant disponible et de l’âge de l’assuré au moment de la mise en place de la rente viagère.

L’avantage de la rente viagère est que l’intégralité de la rente n’est pas soumise à l’impôt sur le revenu (IR), la part imposable dépend de l’âge d’entrée en jouissance de la rente.

Pour les primes versées avant les 70 ans (Hors succession) :

- Un abattement de 152 500€ s’applique à chaque bénéficiaire

- Puis 20% d’imposition jusqu’à 700 000€

- Puis 31,25% au-delà

Pour les primes versées après les 70 ans (Inclus dans la succession) :

- Plus-values et intérêts sont exonérés d’impôts

- Un abattement de 30 500€ pour l’ensemble des bénéficiaires

Pour plus d’informations, rendez-vous sur Fiscalité en cas de décès !

Les 2 dispositifs peuvent se cumuler.

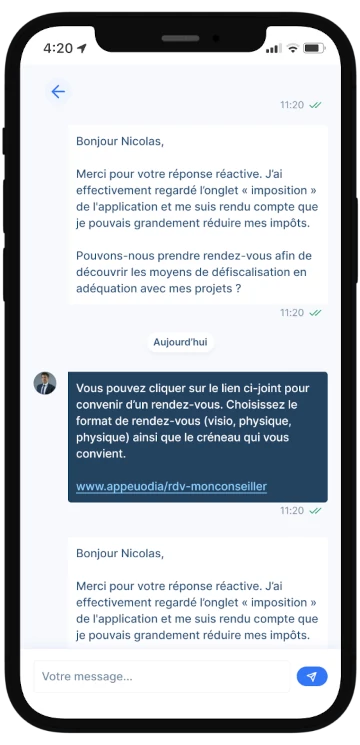

Avec notre application gérez et optimisez votre patrimoine

Simulez votre assurance-vie

Grâce à l'assurance-vie, épargnez pour financer un projet à moyen/long terme, constituer un revenu complémentaire à votre future retraite ou tout simplement constituer un patrimoine ! Sur Euodia App, simulez votre assurance-vie et obtenez toutes les informations nécessaires relatives à ce dispositif.

Votre assurance-vie où que vous alliez

En quelques clics, consultez toutes les données liées à votre assurance-vie. Gérez vos frais, effectuez vos versements et débloquez vos revenus via l'application Euodia App.

Veillez sur votre placement

Où que vous alliez, quand vous le souhaitez, gardez un oeil sur votre assurance-vie. Fiscalité, frais, rendements... Gardez vos finances au plus près de vous !

Bénéficiez de conseils personnalisés

Via Euodia App, informez-vous sur vos droits et bénéficiez de conseils personnalisés qui allègeront votre fiscalité et optimiseront votre assurance-vie !

Qui mieux que vous pour parler de nous ?

Votre satisfaction est notre priorité.

L'actualité finance

Commentaires