Comment profiter des avantages fiscaux de l'immobilier en 2025 ?

IMMOBILIER | 4 min. de lecture

Sommaire

Le LMNP : fin d’un régime fiscal doréLoc’Avantages : réduction d’impôt jusqu’à 65 % des loyersLe LLI : investir dans le logement locatif intermédiaireLe dispositif Denormandie : rénover pour défiscaliserSCPI : une solution clé en main avec rendement et diversificationLe viager version titrisée : une solution innovante et fiscalement avantageuseQuelle stratégie adopter en 2025 ?Le déficit foncier : une solution simple et efficaceLoi Malraux : défiscalisation dans les secteurs sauvegardésMonuments historiques : le summum de la défiscalisationEn résumé : quel dispositif pour quel profil ?L’investissement immobilier reste en 2025 l’un des placements préférés des Français, avec une forte appétence pour la pierre comme valeur refuge. Dans un contexte économique incertain, plus de 56 % des épargnants envisagent d’investir dans l’immobilier cette année, selon une étude menée par Yomoni.

Mais si l’engouement reste intact, la fiscalité évolue et certains dispositifs autrefois très rentables, comme le LMNP, sont désormais moins avantageux. Pour les investisseurs, cela implique d’ajuster leur stratégie, de repenser leurs montages et d’explorer de nouvelles niches fiscales immobilières.

Le LMNP : fin d’un régime fiscal doré

Pendant de nombreuses années, le statut de Loueur en Meublé Non Professionnel (LMNP) a permis à des milliers de particuliers d’investir dans la location meublée avec un avantage fiscal considérable : la possibilité d’amortir fiscalement le bien (valeur du bien + travaux) et donc réduire le revenu imposable à zéro, tout en percevant des loyers peu ou pas fiscalisés.

Mais le Budget 2025 supprime ce mécanisme d’amortissement, remplacé par un abattement forfaitaire dont le taux dépend du type de location (courte durée, saisonnière, classique). Résultat : les investisseurs paieront davantage d’impôts sur leurs revenus locatifs, réduisant mécaniquement la rentabilité nette de l’opération.

Exemple concret : un bien acheté 500 000 € avec 60 000 € de travaux permettait auparavant 230 000 € d’amortissements. En 2025, l’abattement plafonne à 8 000 €, générant un impôt bien plus élevé (+76 % dans certains cas).

Malgré tout, la location meublée reste pertinente dans certaines zones (touristiques, étudiantes, urbaines), notamment pour ceux qui optimisent la rentabilité par des outils de gestion, ou pour des profils peu fiscalisés.

Loc’Avantages : réduction d’impôt jusqu’à 65 % des loyers

Dans une logique sociale, l’État a renforcé le dispositif Loc’Avantages (ex-loi Cosse), qui permet de bénéficier d’une réduction d’impôt pouvant atteindre 65 % des loyers si le propriétaire accepte de plafonner les loyers et de louer à des ménages modestes.

Ce dispositif est accessible dans toutes les communes, mais offre une rentabilité particulièrement intéressante dans les zones tendues. Le logement peut être géré directement ou via une Agence Immobilière Sociale (AIS), ce qui donne droit à une bonification de l’avantage fiscal.

Idéal pour les investisseurs qui veulent allier rendement sécurisé et impact social.

Le LLI : investir dans le logement locatif intermédiaire

Face à la hausse des prix de l’immobilier et à la crise du logement, le Logement Locatif Intermédiaire (LLI) devient un pilier de la stratégie fiscale immobilière en 2025. Ce dispositif s’adresse aux investisseurs qui souhaitent louer à des classes moyennes, avec un loyer inférieur au marché.

Les avantages du LLI :

-

TVA à taux réduit

-

Frais de notaire allégés

-

Exonération partielle de taxe foncière

-

Cadre fiscal allégé et stable

Ce modèle intéresse notamment les institutionnels et les investisseurs avertis, car il permet une rentabilité sécurisée sur le long terme, tout en conservant une bonne liquidité du bien.

projet immobilier

Le dispositif Denormandie : rénover pour défiscaliser

Pour ceux qui préfèrent investir dans l’ancien à rénover, le dispositif Denormandie (prolongé jusqu’à fin 2026) reste très attractif. Il s’applique à l’achat d’un bien ancien situé dans 245 villes moyennes avec un besoin de revalorisation du parc immobilier.

En contrepartie de travaux de rénovation représentant au moins 25 % du coût total, l’investisseur peut obtenir une réduction d’impôt de 12 %, 18 % ou 21 %, selon la durée de location (6, 9 ou 12 ans).

Ce dispositif est cumulable avec d’autres aides locales, et permet de viser des villes à fort potentiel patrimonialcomme Narbonne, Agen, Guingamp, ou Metz.

SCPI : une solution clé en main avec rendement et diversification

Les SCPI (Sociétés Civiles de Placement Immobilier) sont redevenues très populaires en 2025, grâce à des rendements solides (5 % à 7,5 %) et une bonne stabilité des flux locatifs.

Les SCPI permettent d’investir indirectement dans des biens diversifiés (bureaux, commerces, santé…) sans les contraintes de gestion. Elles sont particulièrement prisées pour :

-

Préparer la retraite

-

Mutualiser les risques locatifs

-

Déléguer entièrement la gestion

-

Profiter d’un effet de levier avec crédit

Exemples de SCPI performantes en 2025 :

Iroko Zen : 7,32 %

Remake Live : 7,50 %

Corum Origin : 6,05 %

Le viager version titrisée : une solution innovante et fiscalement avantageuse

Le viager en démembrement titrisé est une innovation patrimoniale qui séduit de plus en plus d’épargnants. Il s’agit d’un montage dans lequel l’investisseur achète la nue-propriété d’un bien, via une société, en laissant l’usufruit au vendeur.

Ce modèle offre plusieurs atouts :

-

Tri (taux de rentabilité interne) entre 4 % et 6 %

-

Fiscalité allégée (pas d’impôt sur les revenus pendant la durée du viager)

-

Aucune gestion

-

Valorisation mécanique à terme

À l’issue de la période d’usufruit, l’investisseur devient plein propriétaire, ce qui offre une perspective de plus-value importante.

Quelle stratégie adopter en 2025 ?

Les règles du jeu changent, mais l’immobilier conserve ses atouts en 2025. Il s’agit désormais d’être plus sélectif, plus structuré, et d’avoir une vision patrimoniale à long terme.

Voici quelques clés pour bâtir une stratégie efficace :

-

Diversifier entre location nue, meublée et démembrement

-

Combiner dispositifs (Loc’Avantages + Denormandie, SCPI + crédit…)

-

Anticiper la fiscalité de sortie (plus-value, IFI, succession)

-

S’adapter à son profil fiscal (très imposé ou faiblement imposé)

-

Privilégier des zones à fort potentiel locatif et patrimonial

Conseil : faites-vous accompagner par un conseiller en gestion de patrimoine indépendant pour structurer vos investissements selon vos objectifs (retraite, transmission, revenus complémentaires…).

Pour les investisseurs attirés par l’immobilier ancien et prêts à engager des travaux de rénovation, plusieurs dispositifs fiscaux très puissants sont toujours en vigueur en 2025.

Le déficit foncier : une solution simple et efficace

Le déficit foncier permet à un propriétaire bailleur de déduire de ses revenus globaux jusqu’à 10 700 € de charges par an, si ces charges proviennent de travaux d’entretien, de réparation ou d’amélioration sur un bien immobilier destiné à la location nue.

Les avantages :

-

Réduction immédiate de l’impôt sur le revenu

-

Applicable sans plafond de ressources

-

Cumulable avec d’autres dispositifs (hors Pinel)

Idéal pour les contribuables fortement imposés souhaitant rénover un bien en centre-ville ou en zone tendue.

Loi Malraux : défiscalisation dans les secteurs sauvegardés

La loi Malraux, prolongée jusqu’en 2026, offre une réduction d’impôt allant jusqu’à 30 % des montants investis dans la rénovation de bâtiments anciens classés, situés dans des secteurs sauvegardés ou des quartiers anciens dégradés.

-

Plafond de 400 000 € de travaux sur 4 ans

-

Réduction d’impôt immédiate, sans lien avec les revenus fonciers

-

Obligation de louer le bien pendant 9 ans minimum

Ce dispositif attire les passionnés de patrimoine architectural, tout en offrant un avantage fiscal conséquent.

Monuments historiques : le summum de la défiscalisation

Investir dans un monument historique classé ou inscrit permet de déduire 100 % des dépenses de restauration du revenu global, sans plafond.

Avantages exclusifs :

-

Aucune limite de déduction

-

Imputation possible sur les revenus globaux et fonciers

-

Transmission facilitée en indivision ou démembrement

Cependant, ce dispositif nécessite une gestion rigoureuse, souvent via une société foncière, et s’adresse à des profils très fortement fiscalisés.

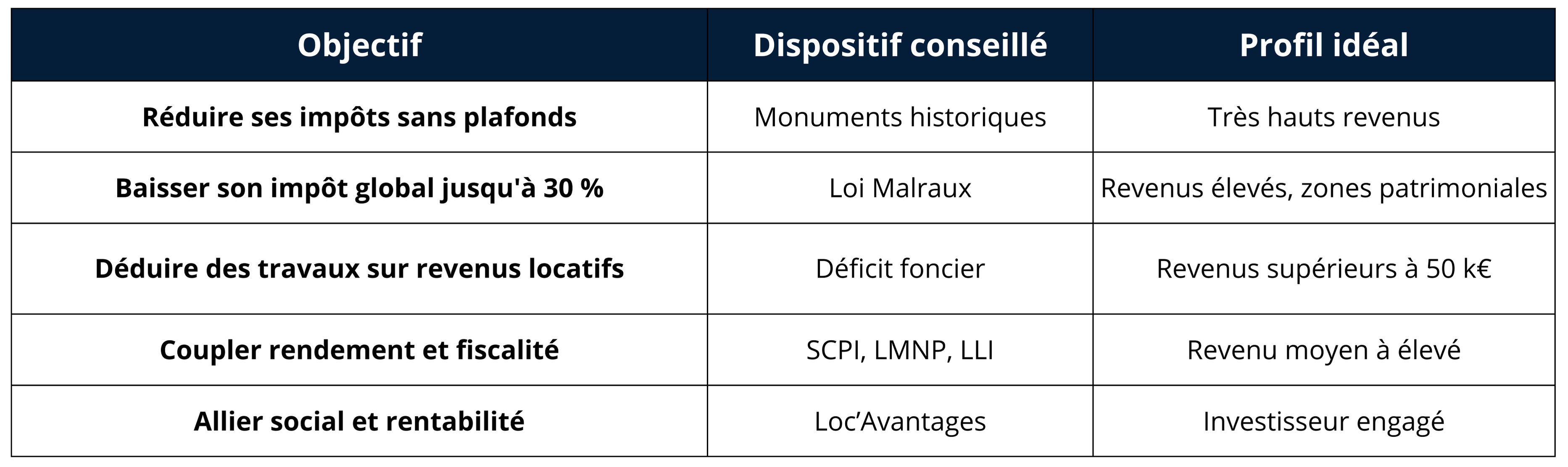

En résumé : quel dispositif pour quel profil ?

Faisons le point sur votre

Vous souhaitez aller plus loin ? Contactez-nous :