Vous préférez perdre à l’EuroMillions ou placer votre argent intelligemment ?

FINANCIER | 3 min. de lecture

Sommaire

EuroMillions : un rêve coûteux, une probabilité minimeEt si vous investissiez ces 260 € par an ?Où placer votre argent intelligemment ?Psychologie de l’investisseur vs psychologie du joueurPourquoi préférer l’investissement à l’EuroMillions ?Et si vous gagnez vraiment ? Encore faut-il savoir gérer !Jouer ou placer, vous avez le choixChaque semaine, des millions d’Européens tentent leur chance à l’EuroMillions, rêvant d’un jackpot qui changerait leur vie. Pourtant, les statistiques sont impitoyables : vous avez 1 chance sur 139 millions de décrocher le gros lot. Face à cette réalité, une question mérite d’être posée : et si au lieu de perdre cet argent dans des jeux de hasard, vous le placiez intelligemment ?

Investir, c’est aussi rêver grand — mais avec des résultats concrets, mesurables et atteignables. Voici un comparatif éclairé entre jouer à l’EuroMillions et placer votre argent efficacement, pour ceux qui veulent construire leur avenir plutôt que le parier.

EuroMillions : un rêve coûteux, une probabilité minime

Chaque grille jouée à l’EuroMillions coûte 2,50 € minimum. Cela peut sembler anodin… mais sur l’année, pour un joueur assidu (2 grilles par semaine), cela représente :

-

5 € par semaine

-

260 € par an

-

2 600 € en 10 ans, sans jamais gagner

Et pourtant, les chances de gagner le jackpot restent quasi nulles. Pour rappel :

-

1 chance sur 139 838 160 de remporter le gros lot

-

1 chance sur 13 de remporter un gain… souvent inférieur à la mise

Autrement dit : vous misez pour rêver, mais vous payez pour perdre.

Et si vous investissiez ces 260 € par an ?

Prenons un exemple concret : vous placez chaque année 260 € (le coût annuel moyen d’un joueur régulier d’EuroMillions) sur un support d’investissement sécurisé ou équilibré, avec un rendement moyen de 5 % par an.

Voici ce que vous pourriez obtenir :

-

3 300 € en 10 ans

-

8 300 € en 20 ans

-

17 000 € en 30 ans

Et si vous investissez 50 € par mois, soit 600 € par an :

-

7 700 € en 10 ans

-

20 000 € en 20 ans

-

43 000 € en 30 ans

Investir même de petites sommes de façon régulière peut faire une énorme différence sur le long terme, contrairement au jeu, qui ne repose que sur le hasard.

Où placer votre argent intelligemment ?

Si vous êtes prêt à délaisser les jeux de hasard pour construire un vrai patrimoine, voici quelques pistes de placements accessibles, même avec un budget modeste :

Le Plan d’Épargne Retraite (PER)

-

Produit d’épargne à long terme, idéal pour préparer sa retraite tout en optimisant sa fiscalité

-

Versements déductibles de votre revenu imposable, ce qui permet de réduire votre impôt sur le revenu

-

Capital bloqué jusqu’à la retraite, sauf exceptions (achat résidence principale, accident de la vie)

-

Une fois débloqué, le PER permet une sortie en capital ou en rente viagère

Idéal pour les personnes imposées souhaitant transformer des économies modestes en revenus futurs défiscalisés partiellement

L’assurance vie

-

Support préféré des Français

-

Combine sécurité (fonds en euros) et performance (unités de compte)

-

Fiscalité avantageuse après 8 ans

Le Plan d’Épargne en Actions (PEA)

-

Investissement en actions françaises/européennes

-

Exonération d’impôt sur les plus-values après 5 ans (hors prélèvements sociaux)

-

Performances plus dynamiques, avec un peu plus de risques

Les ETF (trackers)

-

Reproduisent la performance d’un indice (CAC 40, S&P 500, MSCI World…)

-

Frais très faibles, performance attractive sur le long terme

-

Idéal pour une stratégie passive et diversifiée

Psychologie de l’investisseur vs psychologie du joueur

Le joueur joue pour le frisson, l’espoir, l’échappatoire émotionnelle. L’investisseur, lui, joue une autre carte : celle de la rationalité, de la vision à long terme et de la liberté réelle.

Le joueur pense :

“Et si c’était moi ?”

L’investisseur pense :

“Et si je faisais en sorte que ce soit moi… grâce à une stratégie solide ?”

En matière de finances personnelles, la discipline paie plus que la chance.

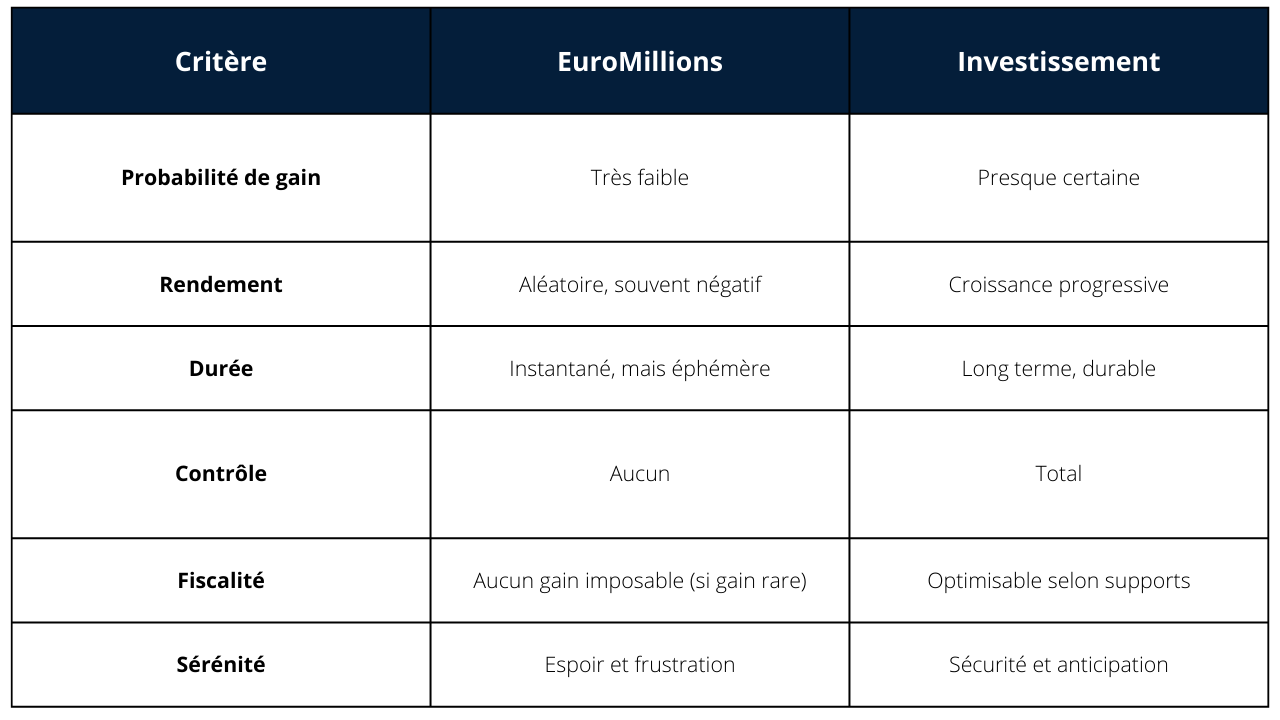

Pourquoi préférer l’investissement à l’EuroMillions ?

Voici un résumé des raisons majeures de préférer l’investissement au jeu :

Et si vous gagnez vraiment ? Encore faut-il savoir gérer !

On l’oublie souvent : la majorité des gagnants à la loterie finissent ruinés en moins de 10 ans. Pourquoi ? Car ils n’ont pas de stratégie, pas d’éducation financière, pas de maîtrise émotionnelle.

Investir, c’est aussi se former, comprendre, maîtriser. Vous ne confiez pas votre vie à une grille de chiffres, vous bâtissez une trajectoire.

Jouer ou placer, vous avez le choix

Bien sûr, rien n’empêche de jouer à l’EuroMillions pour le plaisir, tant que cela reste occasionnel et maîtrisé. Mais si vous jouez chaque semaine, demandez-vous si ce n’est pas de l’épargne que vous gaspillez.

En plaçant les mêmes sommes sur des supports performants, vous ne rêvez pas de devenir riche : vous vous donnez les moyens de le devenir réellement.

Alors, vous préférez perdre à l’EuroMillions… ou gagner grâce à l’investissement régulier, réfléchi et durable ?

Faisons le point sur votre

Vous souhaitez aller plus loin ? Contactez-nous :