GRATUIT ET SANS ENGAGEMENT

Comprenez la donation en 1 minute. Julien Vrignaud vous explique comment préparer une donation.

Donation : les règles à prendre en considération pour préparer au mieux votre succession patrimoniale

La donation est un acte de donation par lequel une personne, appelée donateur, transmet de son vivant un bien à une autre personne appelée donataire. Cette donation est différente de la succession. En effet, la succession intervient uniquement lorsque le donateur décède : elle lui permet, généralement par un testament devant notaire, de léguer ses biens à ses héritiers survivants (amis, frères, soeurs, neveux, nièces, parents, enfants, etc).

Les avantages d'une donation sont :

- de répartir ses biens comme on le souhaite,

- d'anticiper la succession,

- de réduire les frais liés à la transmission d'un patrimoine en optimisant fiscalement les biens imposables,

- d'aider les membres de sa famille ou ses proches en leur donnant un bien mobilier, un bien immobilier ou une somme d'argent.

Il existe des abattements, sous lesquels la donation ne sera pas imposée, renouvelables tous les 15 ans. Au-delà de ce seuil d'abattement, il faudra appliquer le barème des droits en vigueur. Cette fiscalité varie en fonction du lien de parenté entre le donateur et le donataire ainsi que de la valeur de la donation.

En cas de donation, le Fisc applique une taxation spécifique : les droits de donation. Plusieurs paramètres conduisent au calcul des droits de donation. Pour plus de simplicité, vous pouvez utiliser notre simulateur de droits de donation.

​​Il existe plusieurs types de donations qui permettent de répondre à différents objectifs et offrent une multitude de possibilités. Entre autres, nous pouvons citer :

- la donation au dernier vivant,

- la donation entre en avance de part successorale,

- la donation universelle,

- la donation-partage,

- le don manuel

Tous n'ont pas les mêmes caractéristiques ni les mêmes impacts sur la future succession du donateur.

Plusieurs dispositifs ont été mis en place afin de favoriser les dons comme :

- le don Cerfa,

- le don Tepa,

- le don gratuit,

- la donation Sarkozy,

- la donation en assurance-vie,

- la donation simple.

Les droits de donation et la fiscalité varient, qu'il s'agisse d'une donation en usufruit, d'une donation temporaire usufruit, d'une donation avec réserve d'usufruit ou encore d'une donation de la nue-propriété.

Par ailleurs, nous avons mis en place un simulateur permettant de calculer le coût de la fiscalité d'une donation quels que soient les paramètres (lien de parenté du bénéficiaire, nature du bien, donation antérieure...)

Les donations envers les membres de sa famille sont réglementées par la loi française et soumises à des abattements ainsi qu'à un barème fiscal :

- la donation parents,

- la donation enfant,

- la donation entre frère et sœur,

- la donation entre oncles et neveux

- la donation des grands-parents aux petits-enfants

Il en est de même pour les donations entre époux, les donations envers son conjoint, appelées donation au dernier vivant et les donations au conjoint survivant. Les partenaires de PACS peuvent également réaliser des donations.

Qui mieux que vous pour parler de nous ?

Votre satisfaction est notre priorité.

La fiscalité dans le cadre d'une donation

L’imprévisibilité de la vie est souvent oubliée dans le quotidien. Le moment du décès reste une inconnue, c’est pour cela qu’il est important d'anticiper sa succession de son vivant. Une succession préparée évitera à vos proches de gérer des démarches judiciaires et administratives complexes.

En matière de droit des familles, il existe beaucoup de moyens pour éviter ces désagréments. La donation figure parmi eux. En droit, la fiscalité des donations regroupe tout ce qui a trait à cette pratique. De plus en plus utilisée, sujette à des lois et une taxations moins contraignantes, cette pratique gagne à être connue.

La fiscalité des donations est un domaine assez large. Elle définit des règles précises sur le processus qui consiste, pour un donateur, à léguer ses biens de son vivant à un donataire. Elle prend son importance lorsqu’il s’agit de droit de la famille. En effet, lorsque l’héritage est distribué après le décès, cela peut créer des problèmes dus à une impression d’ingratitude et des dissensions qui conduisent à des batailles juridiques. La particularité de la donation est qu’elle peut être accordée à n’importe quel bénéficiaire, du moment que celui-ci donne son accord.

Le calcul des droits de donation se fait sur la valeur des biens. Ici, les liens entre donateur et donataire jouent un grand rôle : si la transmission se fait en ligne directe (entre le donateur et ses enfants, petits-enfants, neveux, nièces, frères, soeurs, parents, enfants, grands-parents…), les avantages sont plus nombreux. Les intervenants peuvent profiter d’abattements plus avantageux. Ces mesures permettent à un individu, sous certaines conditions, d’obtenir une exonération sur les biens mobiliers et/ou immobiliers qu’il reçoit. Elles réduisent la base de calcul des droits de donation.

Le premier type est la donation simple, appelée aussi présent d’usage. Dans ce cas, le donateur peut offrir une somme modique, par exemple à l’occasion d’un événement familial comme la naissance ou le mariage. Ce cas de figure n’est pas soumis à des droits, ce qui permet d’en faire bénéficier les membres de sa famille sans inquiétude. La valeur du présent d’usage est appréciée par rapport à la taille du patrimoine du donateur. Si ce dernier a un patrimoine important, le don est négligeable. Par contre, s’il est plus modeste, le don peut être fiscalisé.

Le don manuel comprend des sommes d’argent, des meubles corporels ou des parts de valeurs immobilières.

La donation-partage, quant à elle, autorise le donateur à ne transmettre des biens qu’à ses descendants directs. Il s’accompagne obligatoirement d’un acte notarié pour éviter les contestations. Il est considéré comme un partage anticipé de l’héritage.

Le don exceptionnel permet de transmettre de grandes sommes d’argent sans payer des droits.

Sur le plan fiscal, la donation est assez intéressante pour le donateur comme pour les bénéficiaires. En effet, elle permet de réduire les futurs droits de succession. Le premier avantage fiscal est le suivant : tous les six ans, la loi autorise un donateur à donner un bien ou une somme d’argent sans impôt. Bien que soumise à quelques conditions, cette particularité de la fiscalité des donations permet de transmettre son patrimoine facilement à moindre coût.

Dernièrement, les lois en France sur les donations ont légèrement changé, mais sans être trop restrictives. Elles imposent aujourd'hui au bénéficiaire un âge minimum de 18 ans, et au donateur une limite d’âge maximal de 65 ans au moment de la transmission. Si ces conditions sont respectées, les deux protagonistes profitent d’un abattement intéressant.

Enfin, les droits de donations ont considérablement réduits lorsque le donateur a moins de 80 ans au moment de la transmission.

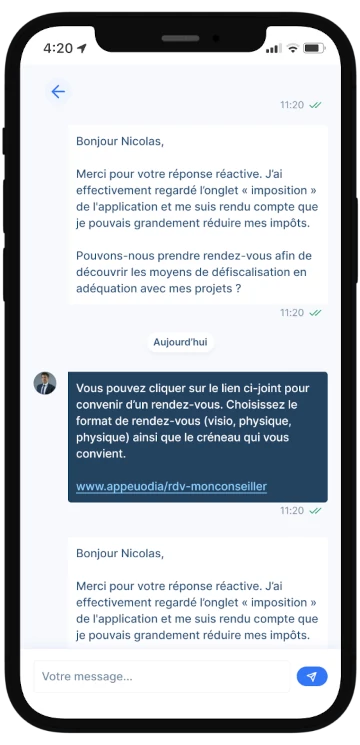

Avec notre application gérez et optimisez votre patrimoine

Votre patrimoine où que vous alliez

En quelques clics, consultez toutes les données liées à votre donation. Informez-vous sur les règles propres au système de donation, déterminez quel type de don vous souhaitez faire, calculez son coût fiscal et évaluez vos droits via l'application Euodia App.

Veillez sur votre donation

Gardez un oeil sur votre donation en temps réel. Frais, formulaires à fournir, processus d'application... Tout se trouve dans votre poche !

Evaluez l'impact sur votre fiscalité

Via Euodia App, informez-vous sur vos droits et bénéficiez de conseils personnalisés qui allègeront au mieux votre fiscalité !

L'actualité donation