QUAND VOS IMPÔTS DEVIENNENT UNE FORCE

Comprenez la fiscalité en 2 minutes Julien Vrignaud vous explique comment fonctionne la fiscalité.

Découvrez nos différents produits d'optimisation fiscale

Faites appel à nos experts pour mettre en place une stratégie d'optimisation fiscale sur-mesure

Pinel

Pinel

Réduisez vos impôts tout en devenant propriétaire d’un appartement à moindre coût.

Girardin

Girardin

Réduisez vos impôts jusqu'à 40 000€/an en soutenant l'économie des Départements d'Outre-Mer.

FIP - FCPI

FIP - FCPI

Bénéficiez d'une déduction fiscale en investissant dans les PME et les entreprises innovantes.

SOFICA

SOFICA

Optimisez vos impôts en investissant dans les domaines du cinéma ou de l'audiovisuel français.

Monument historique

Monument historique

Réduisez vos impôts en investissant dans un bien classé Monument Historique.

Malraux

Malraux

Optimisez vos impôts en investissant dans le patrimoine français avec la loi Malraux.

Aucun investissement n’est garanti sans risques. Chaque investissement comporte des risques spécifiques (fluctuations des marchés financiers, risque de change, risque de liquidité, risque de perte en capital partielle ou totale, risques liés au marché immobilier – liste non exhaustive). Chaque investissement a une durée de détention recommandée ; l’attention de l’investisseur est attirée sur le fait de bien vérifier l’adéquation de cette durée avec ses objectifs et sa situation. Le traitement fiscal dépend de la situation individuelle de chaque client et est susceptible d'être modifié ultérieurement. Les avantages fiscaux ne doivent pas constituer la seule motivation d’un investissement. Les performances passées ne préjugent pas des performances futures.

Les différents impôts : fiscalité et plus-values

Tout le monde n’est pas assujetti à l’Impôt sur la Fortune Immobilière. Pour être redevable de l’IFI, le patrimoine immobilier net taxable doit surpasser 1 300 000€. En revanche, le calcul de l’IFI débute, quant à lui, à partir de 800 000€.

Nous utilisons le terme « net » car si certains biens ont été acquis à crédit, le montant de cet emprunt rentre dans le passif de votre masse immobilière, réduisant ainsi la valeur de votre patrimoine taxable.

L’IFI est donc soumis à un barème progressif, tout comme l’était auparavant l’ISF. Voici le barème pour l’année 2021 :

Pour plus de détails, rendez-vous sur Fiscalité IFI !

PLUS-VALUES MOBILIÈRES

Les plus-values de vos biens mobiliers sont également soumises à l’impôt. Par exemple, si vous disposez d’un compte-titre et que vous réalisez une plus-value, ce montant sera imposable selon le mode d’imposition que vous choisissez.

De même que pour les dividendes, vous pouvez choisir entre la flat-tax et le barème progressif de l’impôt sur le revenu.

PLUS-VALUES IMMOBILIÈRES

Lorsque vous réalisez une plus-value sur un bien immobilier, vous êtes imposable sur la valeur de cette plus-value à hauteur de 19%. Un taux auquel s’ajoutent les prélèvements sociaux de 17,2%. Il est possible de limiter cette imposition grâce aux exonérations liées au temps de détention de ces biens immobiliers.

NB : Vous n’êtes pas imposable sur le montant de la plus-value réalisée lors de la vente de votre résidence principale.

En effet, il existe des abattements pour durée de détention permettant de réduire voire d’effacer dans son intégralité cet impôt sur les plus-values.

Pour plus d’informations, rendez-vous sur Fiscalité des plus-values !

Lorsque les dividendes sont versés aux actionnaires, ces derniers ont le choix entre deux types d’imposition. Celui en vigueur est celui de la Flat-Tax, mais il est possible d’opter pour le barème progressif de l'impôt sur le revenu.

Lorsque vous choisissez le régime de la Flat-Tax vous êtes imposé au taux de 30 %. Ces 30% se composent de 12,8% (Prélèvement Forfaitaire Unique) d’impôts sur le revenu et de 17,2% de prélèvements sociaux.

Lorsque l’on opte pour l’imposition au barème progressif, les revenus liés aux dividendes s’ajoutent aux autres revenus de votre foyer fiscal. Ces revenus sont donc imposés au même titre que l’impôt sur le revenu.

Pour plus de détails, rendez-vous sur Patrimoine : fiscalité des dividendes !

Il existe deux types de régime possible en ce qui concerne la fiscalité des revenus fonciers (loyers de biens locatifs et parts de SCPI) : le régime réel et le régime micro-foncier. Lorsque vos revenus fonciers bruts excèdent 15 000 euros, vous devez les déclarer au régime réel. En revanche, si ces derniers sont inférieurs à 15 000 euros, vous avez le choix entre les deux.

L’impôt sur le revenu est un impôt à taux progressif qui concerne votre revenu annuel.

Cet impôt est calculé sur la base des divers revenus du foyer fiscal vous comprenant vous en tant que contribuable, votre conjoint(e) et vos enfants à charge. Votre taux d’imposition effectif se détermine en fonction de la taille de votre ménage, selon un barème progressif variant entre 0 et 45%.

Les modalités de calcul comprennent de nombreuses dispositions qui personnalisent largement l’imposition : en plus des déductions, il existe un certain nombre de crédits d’impôts (réduction d’impôt pour emploi à domicile, crédit d’impôt pour garde d’enfants, etc). Par ailleurs, des dispositifs propres à chaque catégorie de revenus permettent de moduler l’imposition.

Depuis 2018, le prélèvement forfaitaire unique (PFU) à 30% s’inclut dans la fiscalité applicable à l’épargne.

Avec notre application gérez et optimisez votre patrimoine

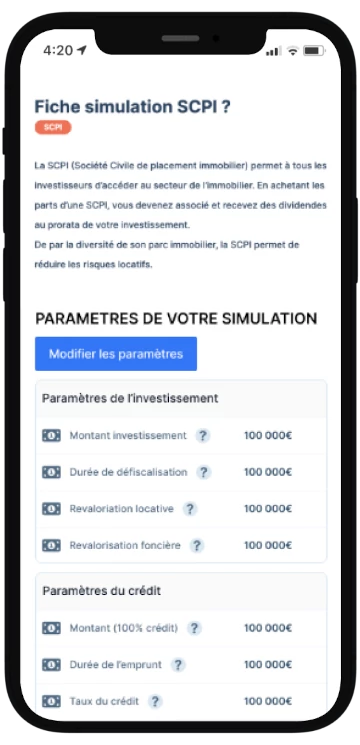

Simulez votre investissement

Vous vous posez la question d'investir en loi Pinel, SCPI ou encore en LMNP ? Sur Euodia App, simulez votre investissement et obtenez toutes les informations nécessaires liées au dispositif choisit, selon votre profil.

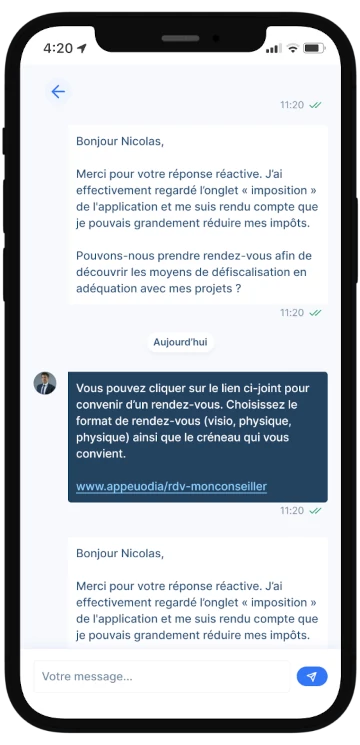

Votre patrimoine où que vous alliez

En quelques clics, consultez toutes les données liées à votre patrimoine. Gérez vos frais, valorisez votre bien et touchez vos revenus via l'application Euodia App.

Veillez sur votre investissement

Suivez votre investissement en temps réel. Loyers à percevoir, frais, impôts... Gardez vos finances au plus près de vous !

Evaluez l'impact sur votre fiscalité

Via Euodia App, informez-vous sur vos droits et bénéficiez de conseils personnalisés qui allègeront au mieux votre fiscalité !

Les outils fiscaux

Le Taux Marginal d’Imposition correspond au taux auquel est imposée la dernière tranche de votre revenu. Autrement dit, il s’agit du taux auquel seront taxés les revenus en fonction de votre tranche d’imposition.

Le TMI se calcule en fonction du quotient familial appliqué au barème de l’impôt. Le quotient familial s’obtient en faisant la somme des revenus du foyer fiscal divisée par le nombre de parts fiscales.

Pour plus de détails concernant votre TMI, rendez-vous sur Fiscalité du patrimoine : TMI !

Le barème d’imposition permet d’évaluer le montant d’impôt sur le revenu que vous devrez verser en effectuant votre déclaration d’impôt de l’année précédente.

Le barème progressif se compose de plusieurs tranches d’imposition, les seuils desdites tranches étant revus à la hausse tous les ans pour tenir compte de l’inflation.

Les différentes tranches du barème d’imposition impliquent la chose suivante : plus le montant de vos revenus est important, plus vous vous approchez des tranches hautes, ce qui engendre un taux d’imposition élevé.

LE QUOTIENT FAMILIAL

Afin de calculer votre IR, vous aurez besoin d’utiliser votre quotient familial. Pour l’obtenir, il vous faut évaluer le nombre de parts de quotient familial dont vous disposez.

Ce nombre varie en fonction de votre situation familiale. Ainsi, une personne célibataire dispose d’une part, tandis que deux personnes effectuant une déclaration commune en ont deux.

Pour savoir comment calculer le montant d’imposition auquel vous serez soumis, rendez-vous sur Barème de l'imposition 2022 !

Tous les ans, l’immuable casse-tête des impôts revient. Voici un petit rappel des dates importantes du calendrier fiscal 2022 :

- 7 avril 2022 : ouverture du service de déclaration des revenus 2021 sur internet.

- 19 mai 2022 : date limite de déclaration 2022 sur les revenus 2021 en version papier.

- 25 mai 2022 : date limite de déclaration 2022 sur les revenus 2021 par internet pour les départements 1 à 19.

- 31 mai 2022 : date limite de déclaration 2022 sur les revenus 2021 par internet pour les départements 20 à 54.

- 07 juin 2022 : date limite de déclaration 2022 sur les revenus 2021 par internet pour les départements 55 à 976.

- Fin juillet 2022 : réception de l'avis d'impôt 2022 d'après votre déclaration sur les revenus 2021.

Pour plus d’informations concernant les dates liées à la taxe d’habitation, au prélèvement à la source, aux crédits et réductions d’impôts, rendez-vous sur Dates du calendrier fiscal 2022 !

Le plafonnement des niches fiscales est un moyen pour l’administration fiscale de limiter les réductions d’impôts des contribuables.

Il s’agit finalement d’une façon d’avantager ou non les contribuables soumis à un montant d’impôt important. C’est pourquoi, selon le gouvernement en place, le taux de ce plafond peut varier.

Le montant actuel du plafonnement des niches fiscales est de 10 000€. Autrement dit, vos réductions d’impôt ne peuvent excéder ce chiffre.

Or depuis 2013, ce montant peut augmenter si vous effectuez certains investissements.

Retrouvez tous les détails à connaître sur le plafonnement des niches fiscales dans Plafond des niches fiscales : où investir pour réduire ses impôts ?

Nous avions l’habitude d’économiser mois par mois pour régler nos impôts en une fois. Depuis janvier 2019, le prélèvement à la source allège cette peine en changeant le mode de recouvrement : les entreprises et caisses de Retraite deviennent collecteurs pour l’administration fiscale en prenant chaque mois l’impôt sur notre salaire. Les revenus dits exceptionnels - qui n’ont pas de récurrence - ne sont pas concernés.

En tant que contribuable, vous avez le choix concernant votre taux de prélèvement : un taux individualisé, se basant sur les revenus déclarés au printemps, ou un taux neutre défini par l’administration fiscale.

Pour plus de détails, rendez-vous sur Prélèvement à la source : harmoniser l’imposition !

Réduction d’impôts : astuces “optimisation fiscale”

Les dons se présentent comme un soutien financier ou en nature à des organismes d’intérêt général sans contrepartie. Certaines de ces associations, fondations et œuvres donnent droit à une réduction d’impôt.

Les dons peuvent être des :

- Versements d’argent ;

- Versements de cotisations ;

- Dons en nature ;

- Frais engagés pour une activité bénévole ;

- Des abandons de revenus et/ou produits.

Pour tous les détails concernant le principe d'optimisation fiscale et les règles applicables aux dons, rendez-vous sur Fiscalité des dons !

Nombreux sont les contribuables français qui doivent faire garder leurs enfants, et dont les frais de garde constituent un véritable budget. Sachez qu’il est possible de déclarer ses frais de garde et de bénéficier ainsi d’une réduction d’impôt ou d’un crédit d’impôt.

Les frais de garde d’enfants donnent droit à un crédit d’impôt pour les enfants à charge de moins de 6 ans au 1er janvier de l’année d’imposition.

Pour plus de détails, rendez-vous sur Frais de garde : règles et fiscalité !

Et si les dépenses de votre vie courante vous permettaient de réduire votre montant d’imposition ? Depuis 1991, les emplois à domicile vous permettent de bénéficier d’une réduction d’impôt à hauteur de 50% des sommes dépensées.

Cette réduction est soumise à un plafond de dépenses annuelles de 12 000€, pouvant être majoré jusqu’à 15 000€ en fonction des personnes à charge. Dans le cadre d’une première année d’embauche, ces deux plafonds sont augmentés de 3 000€, soit 15 000€ et 18 000€.

La réduction d’impôt maximale, hors majoration, sera donc de 6 000€ par an.

Pour plus d’informations, rendez-vous sur Fiscalité des emplois à domicile !

Il est possible d’obtenir une réduction d’impôts par différents moyens, notamment sous forme de dons, mais également de cotisations. Par le biais de cotisations syndicales et/ou d’épargne retraite, vous pourrez prétendre à un crédit d’impôt.

COTISATIONS SYNDICALES

Cette réduction est accessible pour toute personne physique :

- Salariée n’ayant pas choisi la déduction de ses frais réels

- Retraitée

Tout versement effectué auprès d’un syndicat professionnel cherchant à défendre des fonctionnaires ou des salariés, ainsi que les cotisations auprès d’associations professionnelles nationales de militaires représentatives, offre un accès à un crédit d’impôt.

COTISATION D'ÉPARGNE RETRAITE

Cette réduction est accessible à toute personne physique cotisant actuellement pour sa retraite grâce à différents plans d’épargne tels que :

- Le plan d’épargne retraite populaire (PERP)

- Les régimes de retraite PREFON, COREM et CGOS

- Un plan d’épargne retraite de l’entreprise (PERE)

Pour plus d’informations, rendez-vous sur Défiscaliser grâce aux cotisations !

Dans un monde où les enjeux écologiques et énergétiques sont au centre de tous les débats, les autorités françaises ont à cœur de ne pas rester en marge. Des dispositifs d’aide à la réalisation de mises aux normes énergétiques ainsi que des avantages fiscaux sont mis en place en France depuis un certain temps. Il s’agit d’une part de réduction de TVA et d’autre part de crédit d’impôt.

Lorsqu’un particulier (locataire ou propriétaire) réalise des travaux d’amélioration énergétiques, il peut bénéficier de différents avantages :

- Une TVA à taux réduit:

- Un crédit d’impôt pour la transition énergétique (CITE)

Il s’agit d’un dispositif fiscal qui a pour but de permettre aux particuliers de bénéficier d’un crédit d’impôt déductible de leur impôt sur le revenu.

Retrouvez tous les détails de ce dispositif sur Amélioration énergétique de l’habitat : fiscalité !

Les progrès considérables enregistrés au niveau de la médecine et de la technologie ont pour conséquence directe l’allongement de l’espérance de vie. Il a donc fallu mettre en place, pour les personnes du 3ème âge, un accompagnement tant sur le plan sanitaire qu’économique.

L’Etat français a institué un crédit d’impôt pour l’installation d’équipements dont le but est de faciliter la mobilité des personnes âgées et/ou diminuées physiquement.

Désormais, lorsque des personnes âgées et/ou physiquement diminuées réalisent des travaux d’équipement dans leur maison, un certain pourcentage des dépenses engagées leurs font bénéficier de ce crédit d’impôt.

Retrouvez tous les détails de ce dispositif sur Equipement maison senior : crédit d’impôt !

Chaque situation patrimoniale est différente et les optimisations multiples. Diversifier son patrimoine financier s’avère finalement essentiel.

Besoin d’un conseil concernant la fiscalité de votre patrimoine ? Consultez dès à présent l’un de nos conseillers Euodia !

L'actualité du patrimoine