GRATUIT ET SANS ENGAGEMENT

Aucun investissement n’est garanti sans risques. Chaque investissement comporte des risques spécifiques (fluctuations des marchés financiers, risque de change, risque de liquidité, risque de perte en capital partielle ou totale, risques liés au marché immobilier – liste non exhaustive). Chaque investissement a une durée de détention recommandée ; l’attention de l’investisseur est attirée sur le fait de bien vérifier l’adéquation de cette durée avec ses objectifs et sa situation. Le traitement fiscal dépend de la situation individuelle de chaque client et est susceptible d'être modifié ultérieurement. Les avantages fiscaux ne doivent pas constituer la seule motivation d’un investissement. Les performances passées ne préjugent pas des performances futures.

Comprenez le Girardin Industriel en 2 minutes Julien Vrignaud vous explique comment investir en Girardin Industriel.

Investir en one-shot avec le Girardin pour optimiser ses impôts.

Grâce au girardin inustriel, bénéficiez d'un déplafonnement des niches fiscales qui va jusqu'à 18 000€ par foyer fiscal. Cet investissement réalisé de préférence en début d'année est très efficace pour optimiser vos impôts.

Il est renouvelable chaque année et accessible à tous les épargnants qui paient plus de 2 500€ d'impôts.

Loi Girardin : comment ça marche ?

Dans le cadre de de l'article 199 undecies B du CGI, le dispositif Girardin est un système qui permet aux investisseurs d'optimiser leurs impôts : dès l'année qui suit la souscription, il est possible de bénéficier d'une réduction d'impôt sur le revenu supérieur à votre apport. Cette réduction peut aller jusqu'à 60 000 € grâce au principe du « One-Shot ». Cette opportunité d'investissement se réalise à fonds perdus.

Cette loi a pour effet de soutenir les entreprises situées dans les Départements d’Outre-Mer (DOM), et qui doivent faire face à de nombreux surcoûts dus à leur éloignement géographique. En contrepartie de votre investissement, vous bénéficierez d’un avantage fiscal sous la forme d’une réduction d’impôt.

Les produits Girardin sont accessibles aux personnes physiques dès 2 500 euros.

Trois régimes d'optimisation fiscale sont prévus pour les investissements réalisés jusqu’au 31 décembre 2025 dans :

- Les départements d’Outre-Mer: Guadeloupe, Martinique, Réunion, Guyane, Mayotte, Terres australes et Antarctiques Françaises.

- Les collectivités d’Outre-Mer: Polynésie française, Saint Pierre et Miquelon, Wallis et Futuna

Ce régime octroie une réduction d’impôt sur le revenu au titre des investissements productifs neufs réalisés en outre-mer. Cela dans le cadre d'une entreprise exerçant des activités agricoles ou des activités industrielles, commerciales ou artisanales.

Ce dispositif a été introduit afin de soutenir les entreprises ultra marines face à la raréfaction du crédit bancaire. Il permet aux particuliers soumis à l’IR d’investir dans l’achat de matériel industriel au profit des entreprises locales et de bénéficier en contrepartie d’une réduction d’impôt.

L’investissement est soumis à certaines conditions :

- Location et exploitation du matériel pendant 5 ans

- Agrément obligatoire pour les investissements supérieurs à 250 000 euros.

En fonction du montant des projets, on distingue deux types de Girardin Industriel. Le premier est le Girardin industriel de plein droit, qui concerne les projets de financement inférieurs à 250 000 euros. Pour bénéficier de la réduction d'impôt, il est nécessaire de respecter les conditions d'éligibilité du locataire, d'assurer une exploitation minimale du matériel et de prévoir une rétrocession minimum de l'avantage fiscal. Dans ce cas, la société de portage prend la forme d'une SNC.

En revanche, le Girardin Industriel avec agrément fiscal s'applique aux projets d'un montant supérieur à 250 000 euros et requiert l'obtention préalable d'un agrément de l'administration fiscale. C'est grâce à cet agrément que la réduction d'impôt peut être obtenue. Dans cette configuration, la société de portage adopte la forme d'une SAS ou d'une SA.

Le Girardin logement

Ce régime offre une réduction d’impôt sur le revenu à raison des sommes investies pour l’acquisition ou la construction de logements neufs à titre de résidence principale.

Il est réservé aux primo-accédant, c’est à dire aux personnes physiques n’ayant pas été propriétaires de leur résidence principale au cours des deux dernières années.

Pour bénéficier de l’avantage fiscal, le logement doit être :

- Loué nu

- Destiné à l’habitation principale

- Occupé de manière continue pendant 5 ans

Le Girardin social

Ce régime offre une réduction d’impôt sur le revenu à raison des sommes investies dans l’acquisition ou la construction de logements destinés à la location ou à une opération d'accession sociale à la propriété.

Il a été mis en place pour lutter contre la pénurie de logements sociaux au sein des territoires ultra marins.

Pour être éligibles, les logements doivent respecter un certain nombre de conditions :

Le bien doit être donné en location nue à un organisme de logement social (OLS) au plus tard 6 mois après sa construction, et ce pour 5 ans minimum

L’OLS doit ensuite sous louer le bien en nu ou meublé à des locataires, éligibles sous condition de ressources, pendant 5 ans minimum.

Girardin : investir dans les départements d'Outre-Mer.

Si vous cherchez un produit vous permettant d'optimiser votre impôt tout en soutenant l'économie des Départements d'Outre-Mer, le dispositif Girardin est fait pour vous !

Commençons par une petite explication.

Loi Girardin : fiscalité

Plafonnement global des niches fiscales

Ce plafonnement se combine aux plafonnements spécifiques et joue après application du plafonnement spécifique au Girardin.

Plafond de droit commun

Le total des réductions d’impôt générées par des investissements d'optimisation fiscale est plafonné à 10 000 euros par an et par foyer fiscal.

Plafond spécifique

Cependant, les investissements outre-mer bénéficient, au même titre que les SOFICA, d’une enveloppe supplémentaire de 8 000 euros.

Pourcentage de réduction d'impôts

Lorsque vous souscrivez à une opération en Girardin, l’investissement peut porter sur une opération dite :

De plein droit

Les opérations de plein droit concernent des projets inférieurs à 250 000 euros. Le montant de l’investissement affecte le plafonnement global des niches fiscales à un taux de 44%.

Réduction d’Impôts Maximale = 18 000 x 100% / 44% = 40 909€

Ainsi, si vous utilisez les 18 000 euros de la niche fiscale, vous pouvez bénéficier d’une réduction d’impôt maximale de 40 909 euros.

Soumise à agrément

Dans certains cas, l’octroi de l’avantage fiscal est subordonné à l’obtention préalable d’un agrément fiscal. Cet agrément est requis lorsque le projet industriel nécessite un financement supérieur à 250 000 euros. Le montant de l’investissement impacte alors le plafonnement des niches fiscales à un taux de 34%.

Réduction d’Impôts Maximale = 18 000 x 100% / 34% = 52 941€

La réduction d’impôt maximale s’élève alors à 52 941 euros.

Le Rendement

Le montant de l’avantage fiscal dépend avant tout de la rentabilité. De fait, vous bénéficiez d’une réduction d’impôt égale à la somme investie plus un certain pourcentage qui varie suivant la période de souscription.

En début d’année, ce coefficient est proche de 1,20 pour descendre jusqu’à 1,10 au plus bas.

Plus l’investissement est fait tôt dans l’année, plus vous bénéficierez d’une rentabilité forte !

En pratique

Exemple d’un investissement en Girardin Industriel sans agrément fiscal :

La famille DALLU :

Couple marié

- 2 parts fiscales

- Revenu net imposable : 200 000€

- Impôt sur le revenu : 54 936€

- Réduction d’impôt liée à un emploi à domicile : 3000€

Calcul de la réduction d’impôt :

- Plafond de droit commun : 10 000€ - Utilisé à hauteur de 3000€

- Plafond en Girardin : 18 000€- Utilisable 15 000€

Réduction d’Impôts = 10 000 x 1,20 = 12 000€

Si notre couple investit 10 000 euros en Girardin industriel avec un rendement de 1,2, il bénéficiera d'une réduction d'impôt de 12 000 euros.

Montant Niches Fiscales = 12 000 x 44% = 5 280€

Cette réduction entre dans le plafonnement des niches fiscales à hauteur de 5 280 euros.

Réduction d’Impôts Globale = 3 000 + 12 000 = 15 000€

En cumulant la réduction d’impôts de leur emploi à domicile et celle du Girardin Industriel, ce couple bénéficiera d’une réduction totale de 15 000 euros.

Montant Total Niches Fiscales = 3 000 + 5 280 = 8 280€

Le couple n’aura utilisé que 8 280 euros du plafonnement des niches fiscales sur les 18 000 euros disponibles. Il pourra donc compléter celui-ci avec, par exemple, un investissement en SOFICA ou en FCPI.

Votre conseiller Euodia sera à même de vous accompagner dans la recherche de votre projet Girardin. Vous pouvez prendre contact avec l’un d’entre eux ici.

Bien choisir le montant

Il convient de bien calculer le montant de son investissement afin de pouvoir gommer au maximum son imposition.

II convient également de calibrer soigneusement le montant de son investissement pour ne pas perdre une partie de la réduction d’impôt :

Investissement en Girardin Logement

"Lorsque l’impôt dû par le contribuable est inférieur au montant de la réduction d’impôt à laquelle ce dernier pourrait prétendre, l’excédent ne peut donner lieu ni à un remboursement ni à un report."

Investissement en Girardin Industriel et Social

"Lorsque le montant de l'avantage fiscal excède l'impôt dû par le contribuable ayant réalisé l'investissement, le solde peut être reporté sur l'impôt sur le revenu des années suivantes jusqu'à la cinquième inclusivement."

L’éventuelle fraction de la réduction d’impôt pouvant être reportée n’est pas soumise au plafonnement. Le plafonnement va cependant s’appliquer sur la partie de la réduction d’impôt imputable sur les revenus de l’année N (année de l’investissement).

La fraction de réduction d’impôt supérieure au plafond sera quant à elle définitivement perdue.

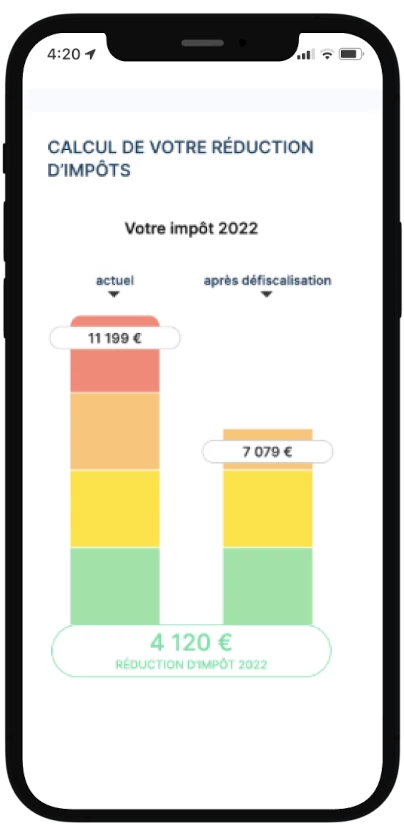

Avec notre application gérez et optimisez votre patrimoine

Simulez votre investissement Girardin

Vous vous posez la question d'investir en Girardin ? Sur Euodia App, simulez votre investissement Girardin Industriel et obtenez toutes les informations nécessaires liées à ce dispositif, selon votre profil.

Votre patrimoine où que vous alliez

En quelques clics, consultez toutes les données liées à votre investissement Girardin. Gérez vos frais, surveillez votre placement et obtenez votre réduction d'impôt via l'application Euodia App.

Veillez sur votre investissement

Suivez votre investissement Girardin en temps réel. Loyers à percevoir, frais, impôts... Gardez vos finances au plus près de vous !

Evaluez l'impact sur votre fiscalité

Via Euodia App, informez-vous sur vos droits en tant qu'investisseur sous loi Girardin et bénéficiez de conseils personnalisés qui allègeront votre fiscalité !

Les avantages et contraintes de la loi Girardin

Pour en savoir plus sur le Girardin Industriel, prenez rendez-vous avec l’un de nos conseillers.

| Avantages d’un investissement en loi Girardin |

|---|

PlafondsLe plafond des niches fiscales est élargi à 18 000€. |

Réduction d'impôtsCe dispositif permet de réduire son impôt sur le revenu (jusqu’à 60 000 € selon les cas et l’investissement). L’avantage obtenu correspond à une réduction d’impôt supérieure à la somme investie, sous réserve du respect des conditions légales et de l’absence de requalification fiscale. Ce dispositif ne vise pas la recherche d’un rendement financier, mais une économie d’impôt jusqu'à 20% : à l’issue de l’opération, l’investisseur ne récupère pas son capital mais a profité d’un gain fiscal ponctuel. Il s’agit donc d’une opération dite « à fonds perdu ». |

"One-shot"La loi Girardin industriel permet un investissement "one-shot", renouvelable tous les ans. |

| Contraintes d’un investissement en loi Girardin |

|---|

RisquesIl y a un risque de requalification et de remboursement de la réduction. |

Durée de locationUne condition non négociable : la mise en location du matériel pendant 5 ans minimum. |

VigilancePour un bon investissement, il est nécessaire de bien vérifier la notoriété et les garanties de celui qui vous aide à monter votre projet. Une forme de garantie serait, par exemple, la mutualisation du risque via la diversité des sociétés de gestion, mais aussi la diversification géographique des locataires des produits Girardin. Les sociétés de gestion doivent veiller à ce que les locataires respectent les conditions du contrat de location, et elles sont présentes dans tous les territoires d'outre-mer |

L'actualité du Girardin