GRATUIT ET SANS ENGAGEMENT

Les meilleurs programmes Monuments Historiques

LE PAVILLON DES TAMARIS

Aincourt 95510

- Type de défiscalisation Monument_historique

- Livraison 1er trimestre 2024

- Prix à partir de 22 300 €

CHATEAU DE CHASSAGNY

Montagny 69700

- Type de défiscalisation Monument_historique

- Livraison 4ème trimestre 2024

- Prix à partir de 84 800 €

GRANDS MOULINS DE PARIS

Marquette-lez-Lille 59520

- Type de défiscalisation Monument_historique

- Livraison 4ème trimestre 2021

- Prix à partir de 179 820 €

Monuments historiques : pourquoi investir ?

Investir dans un Monument Historique consiste à acquérir un bien classé Monument Historique nécessitant d’importants travaux de restauration. Les charges de rénovation et d’entretien du bien immobilier concerné, ainsi que les intérêts d’emprunts liés à l’acquisition du foncier sont déductibles à 100% des revenus fonciers. Le déficit généré est retranché du revenu global, sans aucun plafonnement.

Pour bénéficier de la loi Monuments Historiques, l’investisseur s’engage à réaliser des travaux de restauration selon les prescriptions de l’ABF (Architecte des Bâtiments de France) et à conserver son bien durant 15 ans minimum.

DÉFISCALISER EN MONUMENTS HISTORIQUES

Pour défiscaliser en investissant dans un Monument Historique, plusieurs possibilités s’offrent à vous :

L’investissement direct en Monuments Historiques : réservé aux experts et professionnels

Vous achetez vous-même un bien immobilier répertorié et montez l’opération. Dans ce type de situation, étant donné la complexité du sujet, il est fortement conseillé de vous faire accompagner par des experts.

L’investissement clé en main : accessible à tous

Dans ce cas-ci, un opérateur achète le bâtiment entier et réalise les rénovations du monument. En tant que responsable, il porte tous les risques : accréditations, travaux, respect des règles, etc. Il procède alors à la découpe de l’immeuble en plusieurs biens (appartements, maisons…). En tant qu'investisseur, vous pouvez acheter l’un de ces biens immobiliers et profiter de la défiscalisation autant que si vous aviez accompli l’opération seul. Le Groupe Euodia peut vous conseiller et vous accompagner dans cette acquisition.

Il s’agit d’une opération beaucoup plus simple mais qui garde pourtant le même intérêt fiscal. Si il existe de nombreux programmes immobiliers en Monuments Historiques, attention à bien les trier selon les critères suivants :

- Sélection du promoteur,

- Garantie de bonne fin, assurances,

- Vérification de la cohérence du prix de l’investissement (avant/après travaux),

- Vérification de la cohérence du futur loyer si vous décidez de louer le bien.

- Investir via une société civile

Par ailleurs, trois cas seulement permettent d’investir via une société civile :

- Lorsque la société civile est une société familiale,

- Lorsque la société civile a fait l’objet d’un agrément spécifique ou a acquis un immeuble affecté à l’habitation pour au minimum 75% de sa superficie,

- Lorsque l’immeuble est assigné à un espace culturel non commercial ouvert au public.

La loi Monuments Historiques s’adresse à tous les contribuables domiciliés fiscalement en France. Les personnes désirant bénéficier de la loi doivent acquérir ou être propriétaires d’un bien classé, inscrit ou agréé par les Affaires Culturelles. Les travaux de restauration réalisés leur offriront un avantage fiscal.

La loi Monuments Historiques profite particulièrement aux contribuables situés dans les tranches marginales d’imposition les plus hautes : la déduction étant sur le revenu global, l’acquéreur aura tout intérêt à voir sa déduction fiscale impacter la tranche la plus élevée pour bénéficier d’une réduction d’impôts équivalente à 45% des travaux réalisés.

Un Monument Historique est un édifice, un bien meuble ou un paysage labellisé par le ministère de la Culture. Ce label lui est attribué en raison de l’intérêt qu’il présente par son histoire, sa conception comme témoignage d’un style, d’une époque, ou encore par sa singularité.

MONUMENTS CLASSÉS ET MONUMENTS INSCRITS

Sont donc classés Monuments Historiques“les immeubles dont la conservation présente, au point de vue de l’histoire ou de l’art, un intérêt public.” C’est le plus haut niveau de protection.

Sont inscrits au titre des Monuments Historiques“les immeubles qui, sans justifier une demande de classement immédiat au titre des Monuments Historiques, présentent un intérêt d’histoire ou d’art suffisant pour en rendre désirable la préservation.”

INVESTIR DANS UN MONUMENT HISTORIQUE

Ainsi, l’investisseur doit être domicilié en France, acquérir un Bien Immobilier Classé ou faisant partie du patrimoine Historique National et restaurer ce monument dans lequel il investit. Un Architecte des Bâtiments de France (ABF) surveille ces travaux de restauration. Par ailleurs, la loi permet :

De déduire les charges des revenus fonciers et de son revenu global sans aucune limitation

Les revenus de location d’un Monument Historique sont également soumis à l’impôt sur le revenu dans la catégorie des revenus fonciers sans possibilité d’option pour le régime micro-foncier.

De déduire le coût des travaux du revenu imposable

Les frais des travaux réduisent le revenu imposable de l’investisseur dans sa totalité, avec un étalement jusqu’à 3 ans en fonction des travaux.

De déduire sans plafonds

Il n'y a aucun plafond à la déduction du revenu global de l’investisseur les travaux et les intérêts d’emprunt liés à l’acquisition.

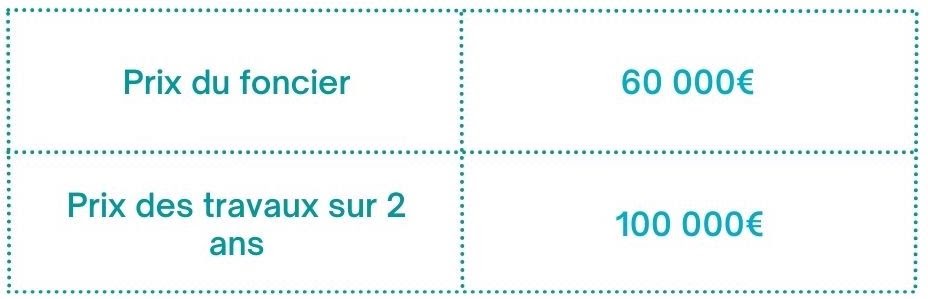

Pour un contribuable imposé à une TMI de 41% et qui investi 160 000€ :

La loi Monuments Historiques 2021 permet une déduction sur le revenu imposable de 100% des travaux de restauration. Dans cet exemple, l’investisseur imposé à 41% bénéficie (sur 100 000€ de travaux) de 41 000€ de réduction d’impôt réelle sur les 2 ans (100 000€ x 41%) donc 20 500€ par an.

Comme tout investissement immobilier, vous pouvez financer votre projet soit avec vos liquidités, soit par un prêt bancaire.

De fait, le financement bancaire reste l’alternative la plus courante. En plus des travaux, vous pourrez ainsi déduire de votre revenu imposable les frais et charges d’emprunt, ce qui baissera encore davantage votre impôt.

Grâce à notre courtier Financez-moi, Euodia peut vous accompagner dans votre recherche de financement. Nos conseillers vous guideront vers les solutions les plus adaptées à votre profil.

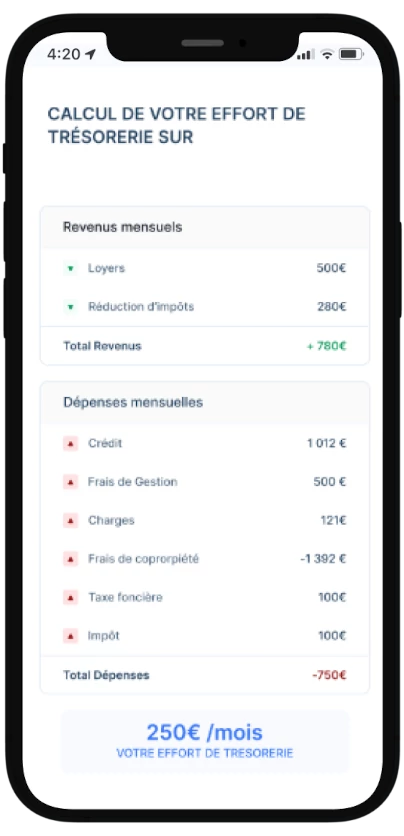

Avec notre application gérez et optimisez votre patrimoine

Gérez votre patrimoine où que vous alliez

En quelques clics, consultez toutes les données liées à votre investissement Monuments Historiques. Gérez vos frais, valorisez votre bien et touchez vos revenus via l'application Euodia App.

Veillez sur votre investissement

Suivez votre investissement Monuments Historiques en temps réel. Loyers à percevoir, frais, impôts... Gardez vos finances au plus près de vous !

Evaluez l'impact sur votre fiscalité

En investissant dans un Monument Historique, les charges de restauration et d'entretien du bien, ainsi que les intérêts d'emprunts liés à l'acquisition dudit bien et aux travaux sont déductibles à 100% des revenus fonciers. Via Euodia App, informez-vous sur vos droits en tant qu'investisseur dans un MH et bénéficiez de conseils personnalisés qui allègeront votre fiscalité !

Critères et conditions

MONUMENTS

Les logements compris par la défiscalisation Monuments Historiques sont :

- Les bâtiments classés Monuments Historiques,

- Les immeubles inscrits à l’Inventaire Supplémentaire des Monuments Historiques (ISMH),

- Les biens labellisés par la Fondation du Patrimoine,

- Les immeubles faisant partie du patrimoine national en vertu de leur caractère historique ou artistique particulier, et agréés par le ministère de la Culture.

En revanche, les bâtiments situés sur les sites classés ne sont pas éligibles à la loi Monuments Historiques, à moins que ces immeubles ne soient eux-mêmes des Monuments Historiques.

TRAVAUX

Les travaux pris en charge par le dispositif Monuments Historiques sont :

- Les travaux de restauration et d’entretien,

- Les travaux d’amélioration,

- Les travaux de démolition, de reconstruction

- Les travaux de transformation en logement.

La totalité des travaux étant soumis à l’accord et au suivi des ABF (Architecte des Bâtiments de France).

Dès l’instant où il s’agit d’un bien classé ou inscrit Monuments Historiques, celui-ci est placé sous la surveillance du ministère de la Culture.

Par conséquent, il ne peut plus être détruit, déplacé ou transformé, que ce soit en tout ou en partie, sans l’accord préalable du ministère. Il en va de même concernant les cas de don, de vente, de legs ou toute possibilité d’expropriation.

D’autre part, la loi de finances de 2009 impose de conserver le bien pendant 15 ans dès l’acquisition, y compris les biens obtenus avant janvier 2009.

Par ailleurs, vous devez louer votre bien pendant 3 ans minimum.

Les bâtiments classés ou inscrits sont exonérés des droits de donationet/ou de succession sous réserve d’une convention passée entre les héritiers, donataires ou légataires avec les ministères de la Culture et des Finances.

La convention engage, dans ce cadre, les ayants-droits à respecter certaines modalités :

- Conserver les éléments du décor figurant dans la convention,

- Respecter les conditions d’entretien,

- Ouvrir les lieux au public au moins 100 jours par an (dimanches et jours fériés, d’avril à octobre inclus).

NB : en pratique, cette exonération reste très rare car elle est généralement réservée à des biens pour lesquels l’administration trouve un intérêt particulier.

Si vous envisagez d’investir dans un Monument Historique tout en l’occupant comme résidence principale, la loi vous fera également bénéficier des avantages fiscaux. Vous pourrez alors :

- S'il n’est pas ouvert au public : déduire jusqu’à 50% des charges et travaux,

- S'il est ouvert au public : déduire jusqu’à 100% des charges et travaux.

En cas de convention avec le ministère de la Culture, vous pourrez obtenir une exonération des frais de succession aux conditions suivantes : que vos héritiers s’engagent à maintenir la convention en cours et l’ouverture de votre bien au public.

Intéressé ? Contactez dès à présent votre conseiller Euodia ! Il vous accompagnera dans votre projet d’investissement et vous mettra en relation avec nos partenaires (groupe CIR, Cogedim).

Les avantages et contraintes de la loi monuments historiques sur le plan juridique.

Pour en savoir plus sur la loi monument historique, prenez rendez-vous avec l’un de nos conseillers.

| Avantages sur le plan juridique |

|---|

Contribuer au développement du patrimoine françaisL'acquisition d'un bien d'exception qui n'est pas obligatoirement à louer. |

DémembrementInvestissement en démembrement possible. |

MécénatPossibilité de subventions publiques ou de mécénat dans certains cas. |

SCIPossibilité d'investir via une SCI familiale. |

| Contraintes sur le plan juridique |

|---|

TravauxLes travaux de rénovations sont sous le contrôle de l'administration. |

RentabilitéRentabilité parfois aléatoire. |

Rôle de l'EtatL'Etat doit être informé en cas de vente, donation ou leg. |

Les avantages et contraintes de la loi monuments historiques sur le plan fiscal.

Pour en savoir plus sur la fiscalité, prenez rendez-vous avec l’un de nos conseillers.

| Avantages sur le plan fiscale |

|---|

Déficit foncierDéficit foncier imputable sur le revenu global sans limitation. |

PlafonnementAvantages fiscaux non soumis au plafonnement global des niches fiscales. |

DécoteDécote sur l'évaluation du bien en matière d'IFI et lors d'une succession ou d'une donation. |

Ouverture au publicDéduction de toutes les charges résultant de l'ouverture au public. |

Déduction charges foncièresSi le bien n'est pas loué, il est possible de déduire du revenu global les charges foncières sans distinction. |

| Contraintes sur le plan fiscale |

|---|

Durée d'investissementInvestissement sur au moins 15 ans à compter de l'acquisition pour bénéficier des avantages fiscaux. |

Micro-foncierPas de régime micro-foncier. |

AdministrationObligations déclaratives et contraintes administratives. |

LocationL'imputation d'un déficit foncier sur le revenu global implique le maintien de l'immeuble à la location pendant les 3 ans à suivre. |

L'actualité monuments historiques