Financez vos SCPI à crédit

Trouvez le meilleur financement avec notre courtier partenaire.

Trouvez le meilleur financement avec notre courtier partenaire.

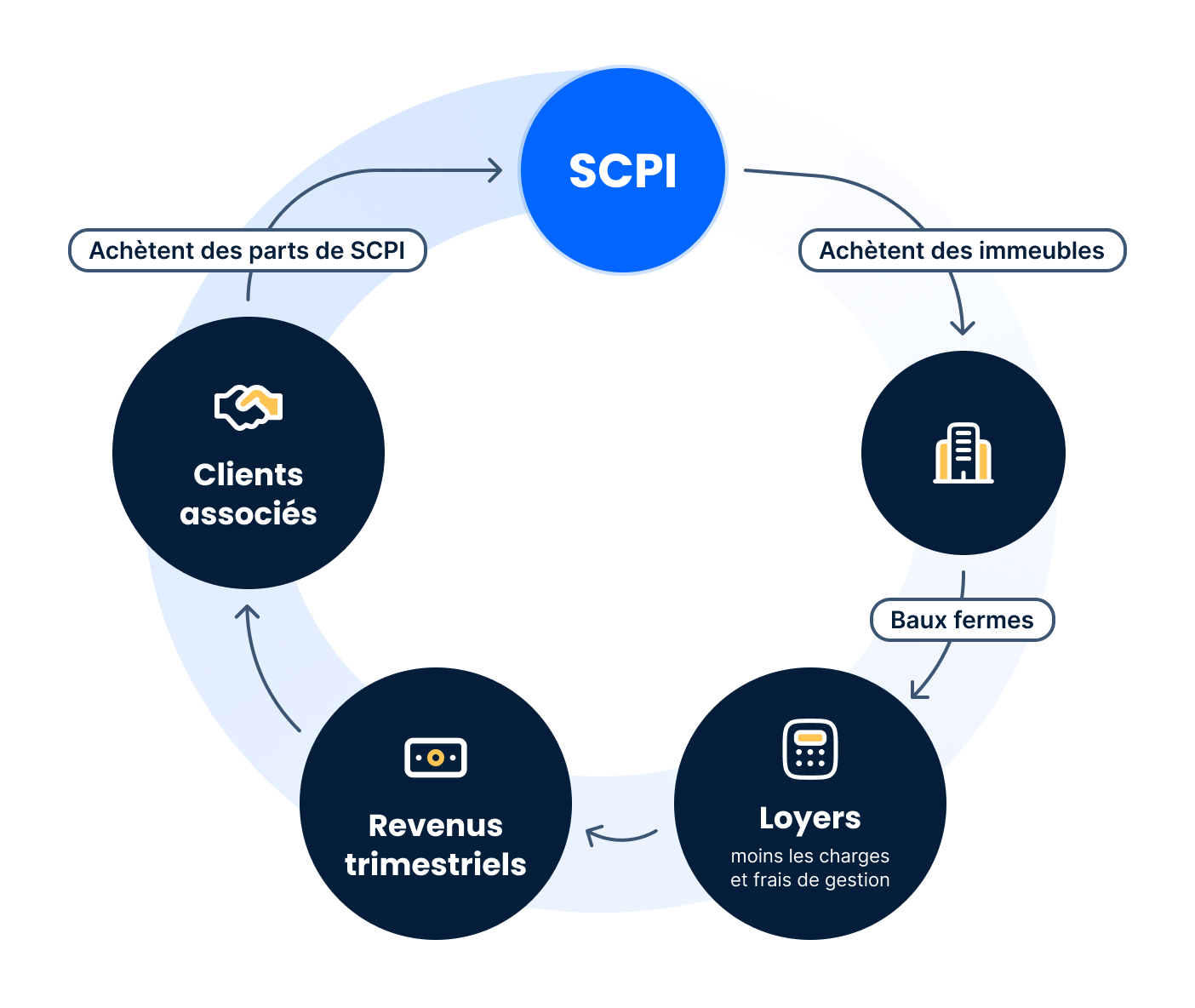

Investir en SCPI (Sociétés Civiles de Placement Immobilier) est une stratégie prisée pour se constituer un patrimoine immobilier sans les contraintes de gestion liées à l’investissement locatif classique. Si l’investissement au comptant reste une option, financer son achat de parts de SCPI à crédit est aujourd’hui une technique particulièrement avantageuse, notamment grâce à l’effet de levier du crédit.

Dans cet article, nous détaillons les différentes façons de financer ses parts de SCPI, avec un focus approfondi sur l’investissement à crédit, ses avantages fiscaux, ses implications patrimoniales, et les différentes modalités possibles.

Les SCPI permettent d’accéder à l’immobilier locatif à partir de quelques milliers d’euros, avec une mutualisation du risque et sans les contraintes de gestion. Gérées par des sociétés spécialisées, elles investissent dans des actifs variés (bureaux, commerces, entrepôts) répartis sur plusieurs zones géographiques, ce qui réduit le risque de vacance locativeou d’impayés.

Parmi les avantages majeurs :

Mutualisation du risque : diversification des locataires, des zones géographiques et des types de biens.

Rendement des SCPI compétitif : en moyenne 4 à 6 % brut par an, selon les années.

Locataires professionnels : baux commerciaux longs, donc revenus potentiellement plus stables.

Patrimoine immobilier accessible sans devoir acheter un bien entier.

Plusieurs solutions existent pour souscrire des parts de SCPI :

Au comptant : solution classique pour les investisseurs disposant d’une épargne suffisante.

En démembrement : pour optimiser la fiscalité (notamment en nue-propriété).

Via une assurance-vie : pour bénéficier d’une fiscalité avantageuse sur les revenus.

À crédit : l’option la plus dynamique, notamment grâce à l’effet de levier.

Souscrire des parts de SCPI à crédit permet d’augmenter sa capacité d’investissement sans mobiliser tout son capital personnel. Ce mécanisme repose sur l’effet de levier du crédit : les revenus générés par les SCPI peuvent partiellement ou totalement couvrir les mensualités de l’emprunt.

Exemple d’effet de levier :

Montant investi : 130 000 €

Loyer mensuel estimé : 600 €

Impôt mensuel (revenus fonciers) : 90 €

Mensualité d’emprunt sur 20 ans : 800 €

Effort d’épargne mensuel : environ 200 €

Grâce à ce levier, vous vous constituez un patrimoine immobilier sans devoir mobiliser l’intégralité de votre épargne, tout en limitant votre effort financier mensuel.

1. Crédit immobilier SCPI

C’est la solution la plus courante. Il fonctionne comme un crédit classique mais l’objet du financement est l’acquisition de parts de SCPI. Les taux d’intérêt SCPI peuvent être légèrement supérieurs à ceux d’un prêt immobilier pour résidence principale, mais restent attractifs dans un contexte de taux d’intérêt bas.

2. Crédit à la consommation

Alternatif plus rapide à mettre en place, mais souvent avec des taux d’emprunt plus élevés et des durées plus courtes. Il est généralement réservé aux montants inférieurs à 75 000 €.

3. Prêt lombard

Il s’agit d’un crédit adossé à un portefeuille financier (actions, assurance-vie, etc.) ou à un nantissement des parts de SCPI. C’est une option intéressante pour les investisseurs expérimentés ayant déjà un capital à valoriser.

L’un des grands avantages d’un investissement à crédit dans une SCPI est la déductibilité des intérêts d’emprunt.

En tant que revenus fonciers, les loyers perçus permettent de déduire les intérêts du crédit, réduisant ainsi l’assiette imposable.

Cette déductibilité des intérêts est particulièrement intéressante pour les investisseurs dans une forte tranche marginale d’imposition (TMI).

Cela optimise le rendement net de l’investissement, notamment dans un montage où les mensualités sont couvertes par les loyers perçus.

Durant la vie du crédit :

Vous remboursez des mensualités d’emprunt composées de capital et d’intérêts.

Le capital restant dû diminue progressivement.

Vous percevez des revenus issus des SCPI qui participent au remboursement du prêt.

À l’échéance :

Vous détenez un patrimoine immobilier constitué de parts de SCPI financées à crédit.

Ce patrimoine peut continuer à générer des revenus réguliers.

Il est possible de revendre vos parts, de les transmettre ou d’en augmenter progressivement le volume.

L’achat de parts de SCPI à crédit s’adresse à :

Des particuliers souhaitant optimiser leur fiscalité.

Des épargnants qui veulent accroître leur capital investi sans puiser dans leur épargne.

Des profils en gestion de patrimoine cherchant à diversifier leurs placements.

Des investisseurs cherchant une solution automatisée via la souscription en ligne.

Comme tout investissement locatif, l’achat de parts de SCPI comporte des risques :

Vacance locative : bien que mutualisé, le risque de non-location existe.

Baisse du rendement des SCPI liée au marché immobilier.

Risque de perte en capital.

Endettement : un crédit engage l’emprunteur. Il faut veiller à sa capacité de remboursement.

Les SCPI étant peu liquides, la revente des parts peut prendre du temps.

Financer son achat de SCPI à crédit permet de booster sa capacité d’investissement, de profiter de l’effet de levier du crédit, et d’optimiser sa fiscalité grâce à la déductibilité des intérêts. En contrepartie, il est essentiel d’analyser sa capacité d’endettement, de diversifier ses SCPI pour renforcer la mutualisation du risque, et de viser un horizon de placement d’au moins 10 ans.

Enfin, les solutions comme le nantissement des parts, le prêt lombard, ou encore la souscription en ligne permettent d'adapter la stratégie de financement aux profils les plus variés.

La SCPI est un placement à long terme qui comprend des risques. Étant un investissement immobilier, la SCPI est considérée comme peu liquide et doit être pensée dans une optique de placement à long terme. La durée de détention recommandée est de dix ans. Cet investissement comporte donc des risques, notamment un risque de perte en capital. D’autre part, les revenus ne sont pas garantis et dépendent de l’évolution du marché immobilier. Enfin, il faut se rappeler que les performances passées ne préjugent pas des performances futures.